10年10倍的思考与反思

经常会有投资者以3年1倍或10年10倍作为投资指标,但实际上,从年化收益率角度,实现这个的难度是很大的。三年翻一倍,其实就是年化收益率26%,叠加十年复利效应,就是10年10倍,而我们之前介绍过收益的天花板,8%是长期经济增长的上限,15%是长期基金的天花板,而20%就是投资者长期收益率的天花板(巴菲特也未能超越这个,而是长期保持,利用复利效应的正确持续时间来堆积巨额财富)。

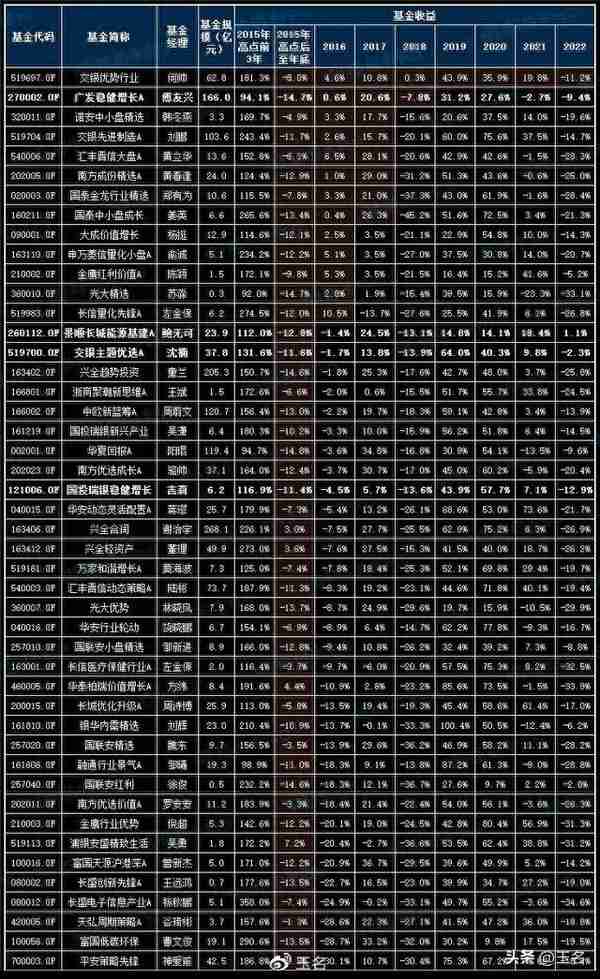

我们可以通过基金数据来印证相关分析。在2015年6月12日实现“三年翻倍”的基金有457只,但到了2022年底时,只剩5只基金(何帅管的交银优势行业、傅友兴管的广发稳健增长、鲍无可管的景顺长城能源基建、沈楠管的交银主题优选、吉莉管的国投瑞银稳健增长)依然保持优秀表现的,占比1%,其余基金均被打回原形。

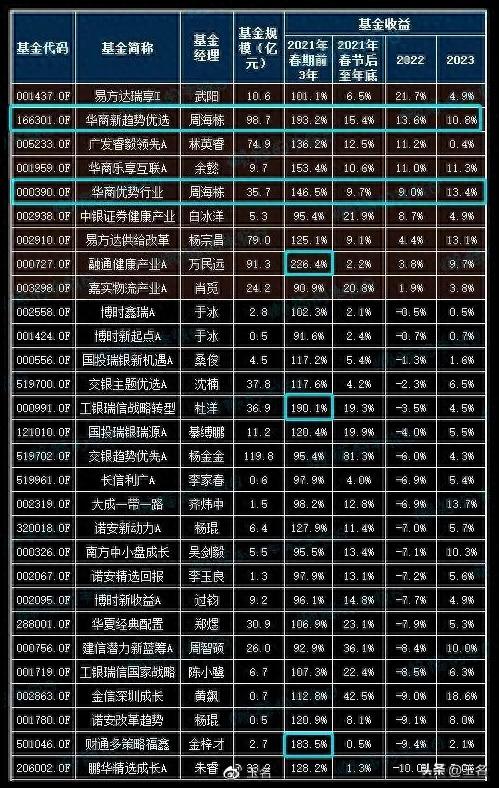

2021年2月10日市场最高点时,“三年翻倍”的主动权益基金有1057只。到2021年底的时候,保持年度正收益的基金只剩446只;到2022年底时,不要说正收益,“2022年跌幅在10%以内(期间,偏股混合型基金指数跌了21%,沪深300跌了21.6%)”的基金,也仅剩29只了。所以,局部表现越好,长周期中,回归的概率越大,所以长周期的稳定因素是一个很好的考察点。

10年期股市基金对比带来的启示

长周期,我们以10年为周期来测算,如选择了2013年1月1日至2022年12月31日这10年作为观察期,A股经历过疯牛,也出现过股灾和流动性危机,且首尾两个时间点,A股所处的估值水平大致相当。选取了2012年6月30日前成立的、所有由基金经理主动管理的主投股票的基金,一共328只;在统计期间内任选一只基金持有,持有时间越长,盈利的概率越高,持有5年盈利概率可达到90%以上,年化回报超过3%(超过通胀)的概率也达到了87.4%。

对比任选一只基金持有和328只基金等金额平均持有两种情况。无论是持有1年还是持有3年,平均持有相比任选1只基金持有,都有更高的盈利概率,且可以减小最大亏损幅度,这个揭示了投资组合的意义,其更加反脆弱。无论是持有1年还是3年,也无论是看PE还是PB,只要在低估值区域买入,都可以明显提高平均年化收益率、盈利概率,同时降低最大可能亏损。

而满足这些条件,不选行业也能有收益,这就是指数型利润的意义。而且在《全面注册制,股民要储备的几个必备技能》https://weibo.com/ttarticle/p/show?id=2309404889962955800607中也提到过了,全面注册制会加速A股美股化的特征,也意味着选股难度提升,会更多地使用指数模式。不过我们也注意到了,3年1倍实现已经很难了,而10年10倍几乎就是不可能完成的任务了,或许说是可遇不可求,要先追求做对然后等待超级周期。

实际上,这几年A股的行业轮动效应还是很明显的。从2018年的债基到2019年的高端制造、白酒、新能源;2020年又新增医疗,2021年的高端制造、新能源;2022年更是混乱,债基、大宗商品、新能车食品、旅游等轮番活跃,但也都不能持续,从2022年至2023年,几乎每个月领涨风格都不一样,行业轮动强度也处于近10年来的高位,这种时候追热点就很容易被套,只能按照波段节奏博弈。这也对操作提出来更高要求,因此单纯押宝行业的模式也在面临巨大考验,这就引出来一个被隐藏的关键投资模式,其能在这样行业巨震和频繁切换中,提供稳定的利润产出,接下来我们对此做一个详细的数据对比和盈利策略分析。