每经记者:李娜 每经编辑:赵云

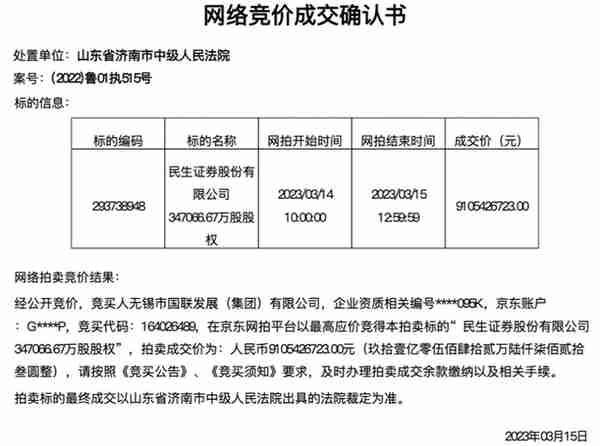

经过160轮的激烈竞争,延长近3个小时,引发近39万人围观的民生证券股权拍卖终于落地。出乎市场预料的是,最终买家并非此前发布公告的东吴证券和浙商证券,而是无锡国联发展(集团)有限公司(以下简称“国联集团”)。

此番出手也引发了市场三大猜想:

国联集团为何要出手91亿元,拿下民生证券的大股东宝座?

为何此番股权拍卖出手的并不是此前市场预期的上海国资机构?

国联证券会不会并购民生证券,实现业务协同和整合?

不妨一起来看看,国联集团的最新回应。

神秘买家为何是TA?

在东吴证券和浙商证券接连公告,要准备拍卖民生证券30.3%的股权后,对于第3位买家的身份,坊间就有猜测是总部位于无锡的国联证券。而让市场疑惑的是,为何国联证券没有发布相应公告?

今天,答案终于揭晓——神秘买家原来是国联证券控股股东国联集团。

“估值有些高了,有钱就是任性!”类似这样的言论在不少券商人士中流传。

为何无锡国联集团愿意掏出91亿元资产,以高出起拍价近55%的水平(对应民生证券的PB为1.94倍),拿下了民生证券30.3%的股权?

对此,国联集团也给予了最新回应:在取得中国证监会关于证券公司股东资格的核准后,国联集团将成民生证券第一大股东。此番国联集团通过司法拍卖摘牌取得民生证券股权:

一是贯彻落实长三角一体化发展战略的重要举措。通过民生证券建设无锡-上海两地协同发展的平台,发挥上海无锡金融运营中心作用,深度对接融入上海区域发展,树立长三角金融一体化标杆,助力无锡打造上海大都市圈战略支点城市。

二是发挥金融支撑功能服务地方发展的有效途径。按照无锡市委、市政府有关“产业强市”的战略部署,充分发挥民生证券“投行+投资”等功能优势,进一步优化无锡区域融资结构,有效支持地方招引培育优质创新企业,帮助企业通过上市等途径提升价值,助力无锡产业转型升级。

三是谋求国联集团做大做强的创新手段。民生证券与国联集团证券、投资等业务高度互补,通过强化资源整合和业务协同,推动优势互补,实现跨越发展,加快打造国内一流的地方综合性国企集团,有效提升集团整体市场竞争力和行业影响力。

据公开资料显示,民生证券目前股东极为分散,未来国联集团会不会进一步增持民生证券的股权,也成为待解之谜。

为何都是江浙资金?

自2月初民生证券股权拍卖预告发布以来,市场对于接盘方曾有一定的猜测,市场曾预计本次股权拍卖最终的接盘方为上海国资机构。

2020年8月31日,泛海控股公告,向张江集团、张江高科、上海浦东投资控股集团、东方国际集团、东方创业、申能集团等22名投资者转让民生证券31.07亿股股份,约占目前总股本的27.12%。

然而,本次股权分别拍卖的3家机构分别为,东吴证券、浙商证券和国联集团,均为江浙地区券商,且区域特色都比较明显。

市场此前呼声最高的上海国资机构(甚至精确到了虹口区国资和长宁区国资)并没有踪迹。目前,民生证券的注册地是上海市自由贸易试验区(浦东新区)浦明路8号。

“相较而言,区域券商想要快速壮大,外延式发展是比较好的途径,民生证券自身的特点也比较鲜明,是近年来券业的优质资产。”沪上某券商人士表示。

为何本次参与拍卖的均是江浙资金?

“或许从这个角度来考虑,能更好理解。当省、市发展到一定程度,也需要与经济匹配的券商。”某券商高层人士告诉记者。

2022年全年,无锡市的生产总值达到14850.82亿元,人均GDP保持全国城市前列,“465”现代产业体系持续夯实提升,物联网、集成电路、生物医药、软件等地标产业快速壮大。目前无锡市拥有112家A股上市公司,上市公司数量位列全国前十,涌现出以药明康德、华润微、先导智能、卓胜微为代表的新兴产业上市公司。

2022年苏州市实现地区生产总值23958.3亿元。全年完成规模以上工业总产值43642.7亿元,比上年增长4.1%。电子信息产业、装备制造业两个万亿级产业实现产值26597.2亿元,增长7.1%,成为工业经济平稳运行的重要支撑。

国联证券将整合民生证券?

对于控股股东国联集团的出手,市场再度揣测,未来会不会以国联证券平台整合民生证券,上演“以小吃大”的一幕?

2020年9月20日下午,国联证券、国金证券同日公告称,国联证券拟受让长沙涌金持有的国金证券约7.82%股份,同时国联证券向国金证券全体股东发行A股股票的方式换股吸收合并国金证券。这场交易被市场形象地比喻为“蛇吞象”,不过,同年10月,双方宣布交易告吹。

而本次交易标的民生证券同样资产质量不俗。即使在2022年证券行业业绩整体低迷的情况下,民生证券上半年仍实现营业收入16.63亿元,净利润4.27亿元。此外,民生证券投行特色十分鲜明,一直被业内视为券商特色化的典型代表之一。证券业数据显示,2017-2021年公司投行业务收入从第22提升至8名,其中股票主承销收入2020、2021年连续跻身行业第7;据Wind数据,2022年公司股票主承销业务收入10.9亿,位列行业第7;当前IPO排队项目数56个,仅次于中信、中信建投、海通,位列行业第4。

素有“小中信”之称的国联证券,自2019年启动改革以来,业绩稳步增长,尤其是财富管理业务的发展赢得了业内的普遍认可。国联证券2022年上半年营业收入12.74亿元;归属于上市公司股东的净利润4.37亿元。

此前,在2022年的投资者交流会上,国联证券相关人士曾感慨:“2022年我们既面临着短期挑战,也面临着长期压力。对于国联证券而言,我们面临的是生存挑战,虽然我们过去发展的不错,但是长期来看可能5-10年中国的证券行业,中国资本市场融不下这么多全牌照公司(可能只有20家左右),所以我们现在处于争夺生存权机会的阶段,进入未来幸存者名单是我们现在的主要努力目标。”

显然,就国联集团而言,此次收购民生证券股权,核心影响在于充分利用民生证券的投行优势形成协同,以及其他业务影响力与竞争力增强。

开源证券非银金融行业首席分析师高超认为,市场化驱动和监管引导是行业并购案例频现的主因。佣金率明显下降和全面注册制的大背景下,券商竞争转向专业化、综合化业务,头部券商综合业务优势带来市占率持续提升,行业集中度提升趋势进一步凸显。中小券商通过外延并购有望弯道超车,快速做大,实现规模效应和业务互补。同时,差异化监管思路下,头部券商在创新业务资质等方面具有明显先发优势。此外监管层鼓励市场化并购,2019年11月证监会提出六条举措打造航母级证券公司,包括鼓励券商市场化并购重组。

充满危机感的国联证券能不能完成外延式并购,实现跨越式发展,不妨拭目以待。

每日经济新闻