(报告作者:中信期货分析师 屈涛)

判断 2023 年贵金属只要回答三个问题:(1)美联储何时转向,是否降息?(2)美国经济是否衰退,何时衰退?(3)白银价格上涨是否短期,空间如何? 分析结果是,美国明年年中转向,且改变不了未来衰退命运。“滞胀加深”或“衰退实现”都将有利于贵金属,黄金向上空间或有限,白银有超预期向上可能。

一、2022 年贵金属市场回顾:地缘、通胀、衰退

贵金属用美元计价,主要和美国经济相关。在此背景下,贵金属主要驱动为: (1)美联储货币政策(2)地缘冲突(3)美国经济实际状况,三者具有内在逻辑关系,互相影响。我们认为,地缘和货币政策分别主导了一季度和二季度的贵金属价格走势,三季度则是经济数据变化引致货币政策变化,带来了贵金属的先扬后抑。

一季度的主要驱动力来自地缘冲突。1 月份,在 12 月美国通胀创 30 年历史新高的背景下(CPI7.1%),贵金属因加息预期爆表承压。但在地缘问题的驱动下,美联储货币政策预期由鹰转鸽,避险需求使贵金属获得溢价大幅上涨,黄金涨幅接近 2020 年的历史高点,主力合约在 3 月 8 日达到最高 2078.8 美元/盎司,白银则到达 27.495 美元/盎司(图表 2),地缘加速了我们年报的目标判断,但也改变了后期的逻辑。

二季度开始,通胀预期的波动导致美联储货币政策变化,引导贵金属价格趋势。随着三月中旬地缘冲击导致能源和粮食价格不断上涨,美联储收紧货币的预期也在不断加强。在美国经济仍显韧性的条件下,通胀对货币政策的影响使价格下跌,正如二季度策略报告《时机很重要,关注多头驱动的三个因素》中介绍, 我们建议随着通胀预期回落做多金银比,并关注通胀前瞻和同步指标操作获得了验证。

三季度,贵金属因通胀数据变化,美联储对通胀长期化的担忧使贵金属先上后下。7 月中旬,美联储对通胀预期调控效果边际转弱。通胀预期不因货币政策预期加码继续下行,实际利率也未继续上升,显示货币政策的作用短期饱和。随 着 7 月通胀数据好转,贵金属反弹。但在 8 月通胀数据公布后,美联储货币核心通胀上行,货币政策再度转向,贵金属持续承压。

四季度,美联储货币加息前置趋于结束,观察期+观察预期使贵金属重新反弹。由于货币政策传导到实体经济具有时滞性,四季度开始交易美联储后续货币政策转向,贵金属出现反弹。在 10 月通胀数据超预期向好的背景下,贵金属在 11 月大幅反弹向上。白银由于印度进口和实物需求库存大幅下降,价格表现强于黄金。

二、2023 年贵金属的三个问题:货币政策转向、美国衰退、白银逻辑

贵金属可视作一种特殊的债券,由于库存不灭性,因此与美联储货币政策、 经济状态和地缘政策更相关。我们认为,判断 2023 年贵金属只要回答三个问题: (1)美联储何时转向,是否降息?(2)美国经济是否衰退,何时衰退?(3)白银价格上涨是否短期,空间如何?

我们的答案是,(1)美国明年二季度结束前加息或暂停,但由于通胀回落缓慢,未来降息空间也受限;(2)美国经济未来衰退概率接近 100%,时间最早或在二季度末,较大概率在三四季度,此时加息对长端利率影响愈发有限,美元指数大幅上冲概率较低,支撑贵金属;(3)白银现货需求和低库存使白银相比黄金更强。

综上,我们预测,Comex 黄金价格 1620 美元/盎司为底部,黄金和白银将在 12 月议息会议确定加息高点后向上。但由于通胀回落缓慢,因此美联储降息也会较为慎重,因此如不出现地缘外生冲击,价格上涨程度或有限,高点预期在 1950- 2000 美元/盎司。

我们更强调白银的多头机会,20.4 美元/盎司为底部。由于通胀韧性,低库存问题或将更加严重,白银价格空间或强于黄金,第一目标价位 26.10 美元/盎 司,不排除更高可能。

(一)货币政策转向:上半年或暂停加息,“滞胀”逻辑支撑贵金属

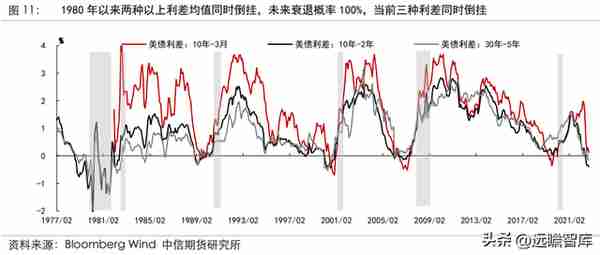

我们可以从金融指标和实体经济指标分别验证货币政策变化和经济时间衰退时点。首先观察历史衰退时点、利差倒挂持续时间、货币转向时间的关系,如图表所示,除 1980 年 1 月的衰退时点外,通常利差倒挂后 5 个月后中止加息,最久不超过 9 个月。之后经济逐步步入衰退期,这体现美国货币政策前置熨平经济波动的过程。当前利差倒挂已经持续 5 个月,至明年年中为 11 个月,超过之前均值,且与联邦基金利率期货判断转向时点对应,因此我们判断明年年中货币收紧中止确实较大。从隐含加息预期指标看,同样支持明年二季度前转向观点,且联邦基金利率高点在年中为 5%附近。而从明年年中开始,实体经济将进入衰退概 率较大的时间区间。这支撑贵金属。

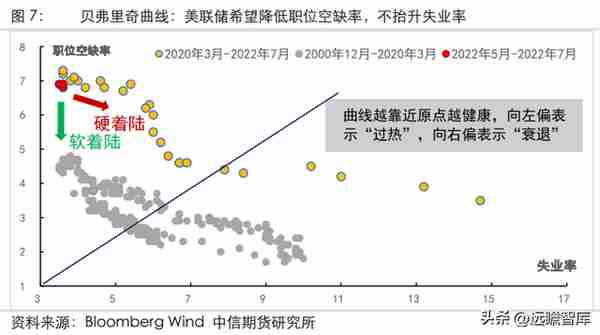

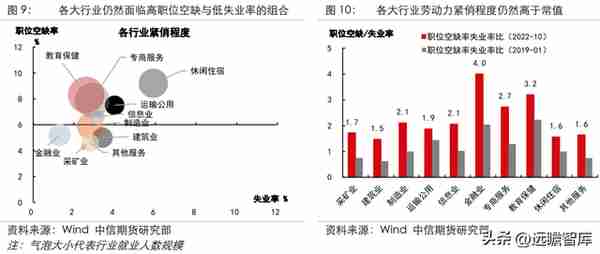

而从经济指标看,就业情况和房屋等价租金同样验证通胀回落缓慢,预计降息时间点存在不确定性,明年空间也有限。美联储“软着陆”的方案简单概括,就是使贝弗里奇曲线以职位空缺率下降,但是失业率不变的方式回归到疫情前位置(绿线代表“软着陆”)。我们认为,即使当前采用暴力加息模式,核心通胀也很难快速回落,而就业结构问题(就业率和劳动参与率偏低)和货币传导“时滞”问题将错杀需求(红线代表“硬着陆”),这使得明年“滞胀加深”。但无论明年美国处于“滞胀加深”还是“衰退落地”,都有利于贵金属。

如果简单看美国当前失业率处于低位,职位空缺数处于高位, 那么美国确实处于“过热”,存在“软着陆”的可能,但是实际上却不是这样。 因为美国就业存在“错配”的可能,即在贝弗里奇曲线的二维空间内,存在结构错配的“第三维度”,使失业率相比真实值较低。由于新冠疫情使密切接触服务业供给难以恢复,超额储蓄使美国居民无心回到就业市场导致。此时核心通胀回落将缓慢,因为我们很难通过加息打压医疗、教育、基础服务业需求的方式改善 通胀。

(二)美国衰退逻辑:概率接近 100%,预计最早在明年二三季度,此时贵金属获得向上动力

我们认为,即使年中货币政策转向,未来美国衰退概率已接近 100%,这同样支撑贵金属价格。该观点可以从衰退时点的预测过程中体现。

衰退常用的预测方式是,金融利率指标+实体经济指标。我们首先看美债长端利差验证观点。从图表可见,从 1977 年以来,当 10 年-3 月、10 年-2 年、30 年 -5 年美债月均利差倒挂为两个或以上时,美国未来衰退概率为 100%。截止 2022 年 11 月,三种利差同时出现倒挂,暗示金融市场认为未来美国经济衰退几成定局。

再从刚才衰退时点、利差倒挂持续时间、货币转向时间的关系看,历史上, 即使货币政策出现转向,但时滞性依然使得实体经济面临一段时间压力,从明年年中开始,实体经济将进入衰退概率较大的时间区间,这利好贵金属。

再从经济指标看,我们从美国实体经济指标观察,同样验证美国经济见顶预期。美联储哈克曾表示,货币政策传导到实体经济大约一年,以此推断,密集加息将在明年二、三季度开始显示威力,这支撑贵金属价格。

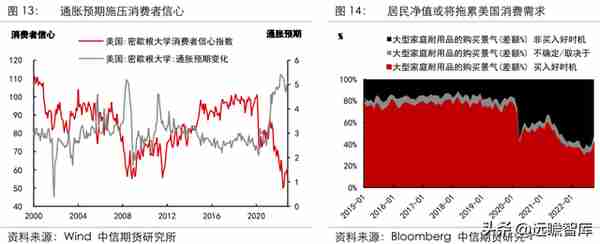

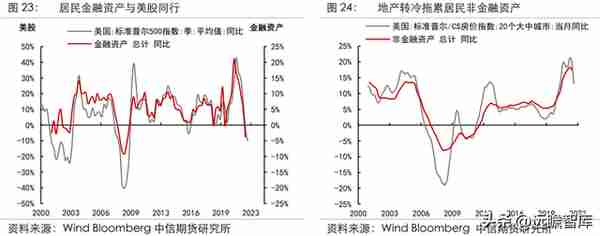

消费周期看,美国依赖多余储蓄,零售销售动能趋缓。年初以来,尽管名义个人可支配收入有所上涨,但个人实际可支配收入已回落至回疫情前水平并保持于此,这意味着任何名义增长已被通胀悉数蚕食,居民收入缺乏实际“增量”流入。因此,美国消费支出或有赖于前期积累的多余储蓄。然而,自 2021 年末以来,美国个人储蓄率持续走低,个人储蓄实际数据已持续低于假设走势,疫情期间所累积个人储蓄或已消耗过半。因此,今年美国零售数据环比增速持续边际放缓至环比持平。叠加前文所述居民资产或将继续受股市与楼市或拖累,美国居民消费支撑可持续性存在疑问,而上行空间有限的居民净值增速或将拖累美国消费需求并带动零售销售增速向下。

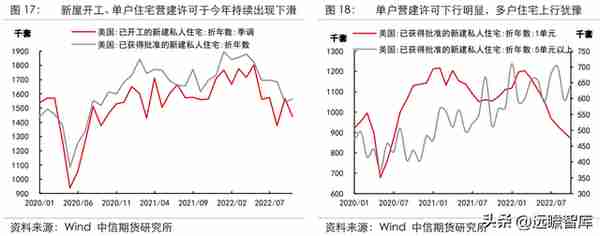

地产周期看,建设已脱离巅峰,趋于回落。从地产建材库存周期来看,今年年初以来,地产建材新订单同比增速持续回落、订单库存同比增速回归显示需求见顶收缩且订单不再积压,结合建材库存同比增速见顶回落,显示地产建材进入被动补库阶段。由于木材运输工具通常为平板货车,当美国私人住宅投资达到高峰时,美国木材价格与平板货车需求同步触顶。从私人住宅投资增速来开,疫情爆发以来美国第二轮地产建设已结束,平板货运市场需求回归常态,地产建设已从高峰回落。

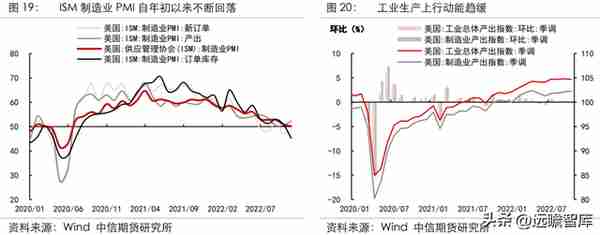

制造业周期看,美国工业扩张趋势逐步进入尾声。美国 ISM 制造业 PMI 自年初以来不断回落,10 月 ISM 制造业 PMI 录得 50.2,显示美国制造业已几近停滞。 从 ISM 制造业 PMI 细分来看,美国制造业新订单 PMI 今年徘徊于收缩区间,显示需求已无增量。虽然短期之内生产 PMI 显示同步活动尚未出现收缩,但订单库存收缩使得同步生产的韧性存在依赖前期积压订单的嫌疑。从美国工业生产指数来看,美国工业生产今年并未出现明显下滑但上升已显疲态。

(三)白银逻辑:实际库存历史极低,宏观转向下

上述分析可知我们判断,(1)明年年中,美联储大概率中止加息;(2)即 使中止加息,美国仍难以避免需求回落,走向衰退。虽然我们也认为,2023 年美国通胀回落速度较慢,使得美联储从中止加息迅速转向降息仍待观察,但美股、流动性、居民金融资产间的高相关性,以及实体经济大概率走衰的情况,仍然使我们认为贵金属值得重点关注,尤其是“滞胀加深”表现极佳的白银。

我们曾强调,由于白银在 2020 年累积了超量金融投资库存,使得其价格仍然主要跟随黄金,并据此提出了根据通胀预期操作金银比的策略,在二季度产生良好效果,但这一情况在今年 8 月下旬起发生变化,金银比与通胀预期负相关关系消失,显示白银相对黄金定价逻辑变化。

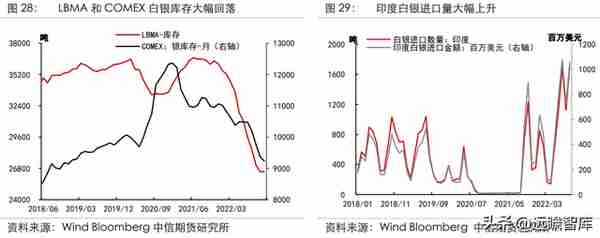

宏观定价变化提醒我们关注库存变化,可以发现白银库存大幅下降。LBMA 库 存下降至 26500 吨左右,为 2016 年以来新低,COMEX 白银库存下降至不足 9000 吨,同样低于 2019 年水平,这解释了宏观定价能力的消失。

印度白银进口量的大幅上升或能解释库存回落。根据路透社的报道,今年印 度的白银进口量将会比 2021 年增加两倍,创下历史新高,此前白银价格跌至两年 低点,促使投资者押注白银、为反弹做好准备,并预计白银在未来几年可能跑赢 黄金。白银进口商 Amrapali Group Gujarat 的首席执行官 Chirag Thakkar 表 示,印度的投资需求一直在推动进口,2022 年印度的白银进口量可能会跃升至创 纪录的 8,200 吨,而 2021 年仅为 2100 吨。

而从 ETF 的持仓量看,白银实际可交割的库存可能更少。如上图所示,在前期美联储货币收紧导致贵金属下跌的过程中,白银率先黄金企稳,并且库存相比收紧前没有大幅度下降,仍有 15000 吨左右(疫情前为 11000 吨)。考虑 SLV 白 银 ETF 约占全球的 60%左右,那么对应于 LBMA 的库存,其中 ETF 占据可能就有 20000 吨以上,这使得白银现货短缺程度或比表面更为严重,这使得明年白银或相比黄金更加有机会。

(四)非美海外情况:美元指数上行空间受限,支撑贵金属

黄金也被视为一种“准货币”,能够规避美元的信用风险,因此美元指数与贵金属的关系主要体现在替代性,我们也关注美元指数对白银的影响。当市场风险来自于美国,引致其货币宽松预期,就会发现黄金与美元负相关。而当非美主权国家遭遇风险,美国稳定,黄金和美元可能同涨同跌,此时美国经济相对其他国家的强弱决定了黄金和美元哪个更有性价比。

观察近期海外市场,发现美元指数大幅拉涨,考虑到美国加息,欧元区风险和日本的维持宽松,使得美元端对贵金属产生利空。此时问题有两个:(1)海外风险是否对美元指数拉涨持续?(2)人民币汇率如何演绎,影响贵金属?(3) 美元加息节奏如何,这将影响贵金属的表现。

第三个问题已经在前文回答。而前两个问题我们认为,年底前美元指数维持高位,但后续上涨将面临欧元区加息和日本持续的汇率抵抗,对贵金属压力或出现缓解,而国内经济周期和美国经济周期的分化,使得国内贵金属相比海外稳定。

主要原因可以根据欧元区和美国经济状况分析得到。10 月份欧元区消费者调和价格指数同比增长 9.1%,8 月欧元区核心通货膨胀率为 4.3%,比前月的的 4% 继续上升。值得注意的是,整体通胀和核心通胀之差已经放大到一倍以上,这体现食品和能源价格依然是影响欧元区通胀和经济的核心。其中能源是主要贡献者, 8 月同比上涨 43.8%(前值 44.44%)。

这就使得对于欧元区而言,控制能源价格和输入性通胀是其最优决策。而欧元区 9 月失业率 6.7%(8 月 6.6%),低于疫情前 7.4%(2020 年 2 月)。也为欧元区提供弹药,防止输入性通胀,支持其维持汇率。考虑前文分析美国经济、通胀和就业状况,以及欧元区支持制裁俄罗斯需要美国支持,预计美元指数进一步上升动力将受限。

而对于日本而言,进一步大幅贬值将伤害日本贸易结构,导致输入性通胀风险,因此干预汇市的政策或会持续,但短期仍不会改变货币政策。

考虑到日本失业率相比疫情前仍高,内债规模高于外债,国内经济压力更强,因此前期均未采用收紧货币的政策。而与欧元区不同,日本近日通胀上涨,主要原因来自贬值后贸易逆差大幅恶化(8 月贸易逆差 2.37 万亿日元, 2020 年 3 月 的 2.07 万亿),输入性通胀大幅拉升。由于日本重启核电设施,使得整体通胀与核心通胀差差异不大(8 月 CPI3%,核心通胀 2.8%),因此日本后续或将持续采用政策稳定汇市,限制美元对贵金属压力。

三、策略:贵金属单边多头,空金银比,多金油比

(一)趋势判断:方向变化或在年底,关注货币传导和核心通胀变化

我们预测,Comex 黄金价格 1620 美元/盎司为底部,黄金和白银将在 12 月议息会议确定加息高点后向上。但由于通胀回落缓慢,因此美联储降息也会较为慎重,因此如不出现地缘外生冲击,价格上涨程度或有限,高点预期在 1950-2000 美元/盎司。

我们更强调白银的多头机会,20.4 美元/盎司为底部。由于通胀韧性,低库存问题或将更加严重,白银价格空间或强于黄金,第一目标价位 26.10 美元/盎 司,不排除更高可能。

(二)关注比价关系:金铜比、金油比,白银库存下降下白银和金银比的逻辑变化

我们也建议关注结构性机会,即铜金比和金油比的变化,以及白银短缺后长期的金银比变化。我们发现,铜金比与美国 PMI 呈现明显的负相关性。参考我们对于美国经济近期扰动和经济前景的分析,认为铜金比或将向下,建议 11 月铜价反弹后金铜比低点入场。

而金油比,我们发现在滞胀期,伴随需求下杀,表征通胀的 CRB 价格指数回落,金油比与其常显示负相关。此外,参考我们大宗商品策略报告,原油价格下行空间或比想象更高,因此也可考虑做多金油比的策略。

对于金银比,我们建议看空。理由在之前部分已经介绍,白银在滞胀期表现更好,同时低库存和投资需求上升使得白银空间或比黄金更高。