云计算按服务模式分类,可分为Iaas(基础设施即服务)、SaaS(软件即服务)和PaaS(平台即服务)市场。其中,SaaS市场是全球云计算行业最大的细分市场。

2019年,我国云计算市场规模达1334亿元,同比增长38.6%。未来,受益于新基建的推进,垂直SaaS的市场规模将进一步扩大,云计算行业仍将迎来黄金发展期。

本期的智能内参,我们推荐SWS研究的报告《云计算还在上半场,垂直SaaS风起》, 复盘云计算行业十年发展趋势,揭秘国内7个云计算玩家发展现状。

本期内参来源:SWS

原标题:

《云计算还在上半场,垂直SaaS风起》

作者: 黄忠煌

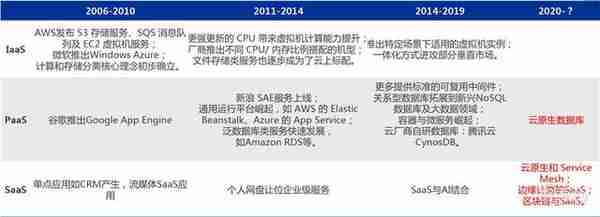

一、云计算的十年

云计算自 2006 年提出至今,大致经历了形成阶段、发展阶段和应用阶段。 过去十年是云计算突飞猛进的十年,全球云计算市场规模增长数倍, 我国云计算市场从最初的十几亿增长到现在的千亿规模,全球各国政府纷纷制推出“云优先” 策略,我国云计算政策环境日趋完善,云计算技术不断发展成熟,云计算应用从互联网行业向政务、金融、工业、医疗等传统行业加速渗透。

现在,云计算行业技术创新已进入第四个周期:

2006-2010,云计算基础技术逐渐成熟,技术创新主要集中在IaaS;

2011-2014,通用运行平台崛起,泛数据库类服务快速发展,PaaS技术逐渐成熟;

2014-2019,云计算创新以点状创新为主;微服务、自研数据库等崛起;

2020-?,云原生技术扩散。

第四轮云计算技术更新提供产品替代超车机会

未来, 云计算仍将迎来下一个黄金十年,进入普惠发展期。一是随着新基建的推进,云计算将加快应用落地进程,在互联网、政务、金融、交通、物流、教育等不同领域实现快速发展。

二是全球数字经济背景下,云计算成为企业数字化转型的必然选择,企业上云进程将进一步加速。

三是新冠肺炎疫情的出现,加速了远程办公、在线教育等 SaaS 服务落地,推动云计算产业快速发展。

根据中国信通院数据, 2019 年,以 IaaS、 PaaS 和SaaS 为代表的全球云计算市场规模达到 1883 亿美元,增速 20.86%。预计未来几年市场平均增长率在 18%左右,到 2023 年市场规模将超过 3500 亿美元。

全球云计算市场规模及增速

2019 年,我国公有云 IaaS 市场规模达到 453 亿元,较 2018 年增长了 67.4%,预计受新基建等政策影响, IaaS 市场会持续攀高;公有云 PaaS 市场规模为 42 亿元,与去年相比提升了 92.2%,在企业数字化转型需求的拉动下,未来几年企业对数据库、中间件、微服务等PaaS服务的需求将持续增长,预计仍将保持较高的增速;公有云 SaaS 市场规模达到 194 亿元,比 2018 年增长了 34.2%,增速较稳定,与全球整体市场( 1095 亿美元)的成熟度差距明显,发展空间大, 2020 年受疫情影响, 预计未来市场的接受周期会缩短,将加速 SaaS 发展。

中国公有云细分市场规模及增速

云计算技术不断推陈出新。 早期,虚拟化技术凭借较高的可用性、灵活性、扩展性等优势受到人们的追逐。然而,基于传统技术栈构建的应用包含了太多开发需求,云端强大的服务能力红利还并没有完全得到释放。近年来,以容器、微服务、 DevOps 为代表的云原生技术,可以为企业提供更高的敏捷性、弹性和云间的可移植性,受到了人们的广泛关注。

二、 垂直SaaS风起

现在,SaaS产业云计算用户教育完成从0到1,酒店/地产等行业SaaS进入爆发期; PaaS中台全民化,增速随IaaS回落; IaaS高增时代结束,领军中期增速回落至50%以下。

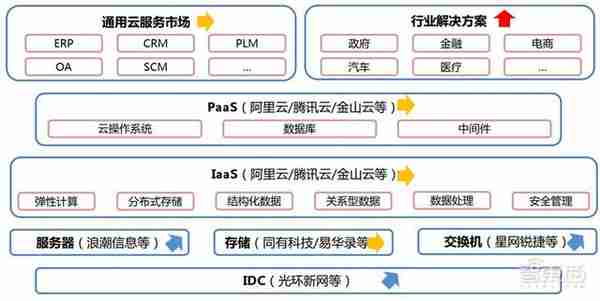

云计算产业链全景透视

1、 IaaS:双寡头确立,挑战者涌现

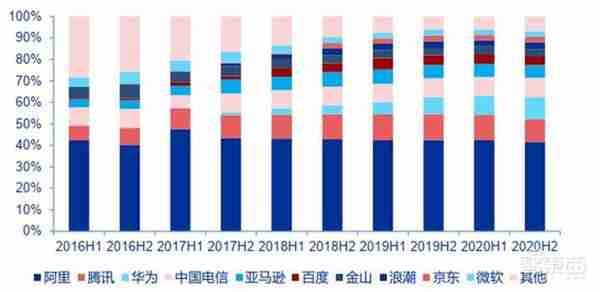

阿里云是国内IaaS绝对领军,预计还将持续保持领先优势。 腾讯云生态、技术优势明显,游戏、零售等领域表现强劲,社交电商(小程序电商SaaS)是增量。IaaS阿里云和腾讯云双寡头地位确认,整体市占率超50%。

阿里云与腾讯云占IaaS市场超过40%(收入口径)

而中国移动、国家电网成为“挑战者”,2020年受疫情影响,表现平淡。 截至2020H2,中国移动和国家电网均未进入IaaS收入 TOP10,估计为2020年疫情影响。 互联网新巨头也是潜在挑战者,典型代表如字节跳动2021年6月宣布开始布局IaaS。

二线IaaS供应商崛起,预计未来专注垂直行业。 Ucloud加大对私有云、混合云及CDN等业务的拓展,20H2增速有所回暖。

金山云持续推进WPS云服务,与阿里钉钉、百度网盘合作,进一步拓展了办公生态系统。

二线IaaS厂商增速回落明显,未来专注垂直行业(百万美元)

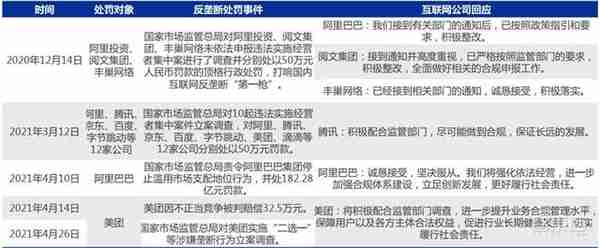

投资方面, 市场担心反垄断事件对云计算投资产生影响,实际影响有限。一方面,反垄断处罚不直接针对云计算行业;另一方面,反垄断落地后,预计云厂商投资开始恢复。

风险在于,如果反垄断处罚力度继续加大,可能对互联网厂商现金流产生实质性影响,则间接影响云计算投资。

各互联网厂商反垄断处罚及互联网的表态

2、 云计算供给侧:芯片进入10nm时代, PCIE升级

英特尔服务器芯片制程新周期:10nm芯片服务器量产时间低于市场预期。

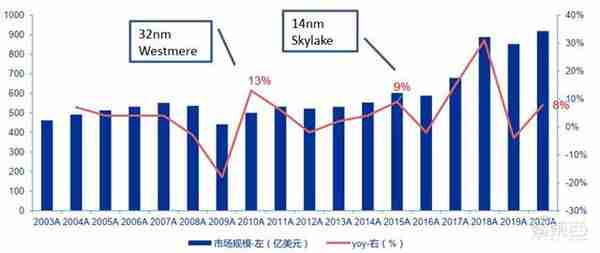

过去10年,4次服务器大年,两次由英特尔芯片制程重要升级带动,分别为2010年32nm芯片和2015年14nm芯片。

对比同等级的AMD 7nm服务器芯片,10nm芯片服务器量产时间低于市场预期,也影响了2021年云厂商的资本开支。

由于英特尔服务器芯片依然占据X86市场超过90%份额,10nm芯片量产延后对PCIE 5.0规范及内存芯片DDR5升级也造成影响。

预计英特尔10nm服务器芯片对服务器市场拉动作用推迟至2021年

3、 SaaS:横向纵向各有领军

垂直SaaS竞争集中在各细分子行业,细分领域各有领军。 建筑:广联达造价软件云化后预计国内市占率接近80%。 酒店:石基信息预计正在成为世界前二酒店信息化云产品供应商。 金融:恒生电子产品迭代领先对手。

横向管理软件:管理软件厂商各有不同侧重核心客户群,但从2020年开始互相渗透。三大契机催化云时代管理软件国产化替代进程。

1)外部环境是引发因素。2)SAP/ORACLE高昂服务费是本质原因。3)云化后,国产管理软件进步明显。

国内外SaaS厂商定位明确,各有核心客户群

产业链竞争利好第三方IT:甲方自建IT,产品很难向竞争对手销售,导致规模效应不足。以地产行业为例,即使是头部的房企,也仅一半甲方IT团队超过50人。

IT开发是多流程,程序员不懂业务,业务不懂程序,需要多流程协作,同时需要足够丰富的场景能力。

公域流量昂贵是甲方自建IT的第一驱动力。公域流量昂贵,原因是大厂掌握了流量话语权。地产为例,中介平台佣金从1%逐步提升到3%,本质是公域流量大厂(地产中介平台)流量集中度提升,产业链话语权提升。

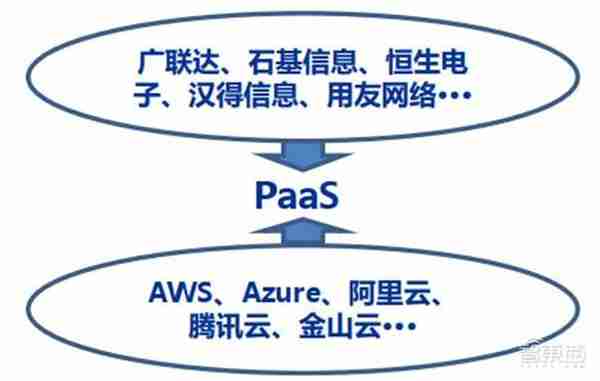

4、 PaaS:市场混战,IaaS和SaaS供应商加速进入

中国PaaS市场从2016年开始保持快速增长,2020H2同比增速仍保持在50%左右。PaaS增长率远高于传统的内部部署软件市场。 IaaS供应商和SaaS供应商都加速进入PaaS市场。

PaaS市场规模及其增速(单位:百万美元)

IaaS和SaaS供应商加速进入PaaS市场

举例来说, Salesforce是典型从SaaS向PaaS渗透厂商。 Salesforce的中台化方案是典型的PaaS运用。

Salesforce平台化成功平衡定制化和非定制化问题,中小客户和大客户问题。Salesforce发家产品CRM相对标准化。首先切入中小企业市场, 其次向很多大公司的分公司(比如惠普、沃尔玛等)等渗透。

三、长期空间,仍在上半场

云服务器自下而上测算,假设 里云服务器(对外服务)保有量50万台,阿里云IaaS市占率40%, 行业服务器使用周期4年,行业服务器保有量为过去4年采购之和, 各行业公有云渗透率=各行业在公有云端使用服务器/行业服务器保有量, 中国各行业整体云计算渗透率15.34%(单位:百万美元)

从云服务器自下而上角度测算(单位:百万美元)

云服务器自上而下测算,假设中国IaaS行业2019年总收入约为75.64亿美元(IDC数据), 三大基础设施中服务器价值量约为70%,假设公有云计算服务收入约为IaaS总收入的70%, 行业服务器使用周期4年,行业服务器保有量为过去4年采购之和, 各行业公有云渗透率=各行业公有云计算服务收入贡献/行业服务器保有量, 中国各行业整体云计算渗透率9.10%(单位:百万美元)。

从云服务器自上而下角度测算(单位:百万美元)

中国云计算产业进展落后美国大约5年,中美对比依然是未来5年云计算乐观原因之一。 参考AWS过去5年复合增速40%,预计未来5年中国云计算复合增速相当。

根据Gartner数据,2019年全球云渗透率约10%,2020年后进入爆发期。从IT产业发展规律来看渗透率20%将是临界点,当渗透率达到20%时云计算的渗透率将进一步加速。

AWS过去5年收入复合增速仍超40%

四、国内主要云计算公司现状

1、 石基信息

酒店市场巨大空间,海外品牌连锁是核心市场。 经济型连锁酒店对酒店IT系统要求较低,单体酒店IT支出跟随国际品牌连锁酒店。

全球前10大品牌合计30000家酒店,前20大品牌近60000家酒店。前五大品牌中的3家使用石基信息云POS。根据公司年报,云PMS行业突破在即。

全球10大重要酒店品牌明细,且还在扩张发展

2、 明源云: 顶级地产IT领军

明源云ERP业务增长主要来自TOP100房企的更新换代和TOP100-300房企内部管理向头部标杆房企靠拢。 房企内部ERP大约5年更新换代一次。 TOP50房企单次更新换代超过2000万,TOP50-100房企超过1000万,TOP100-200房企超过500万。

SaaS业务五年CAGR 60%。

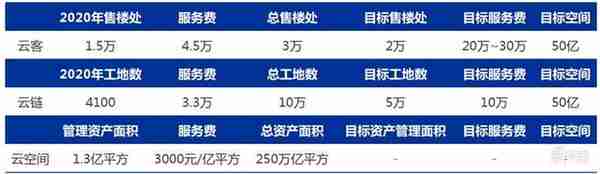

云客/云链目标收入均超50亿

3、 广联达

未来三年,广联达造价还原后CAGR 15%,施工业务CAGR 30%。

量:目标客户80万。存量云客户35万。激活存量用户,可以从30万存量用户中转化20到25万用户。活跃盗版用户数量大约为22-25万,可以通过反盗版系统等手段进行转化。

价:通过增加模块和功能点,提供云增值服务等手段,ARPU值可以从5000元提升至6000元。

造价业务中期稳态现金流50亿,5年CAGR 15%。

广联达施工: 施工业务2020年项目数约为3.6万,长期目标10万项目,百亿营收。

4、 金山办公:具备全球产品竞争力的云领军

C端收入规模:远期可达百亿以上

WPS在C端市场的空间测算

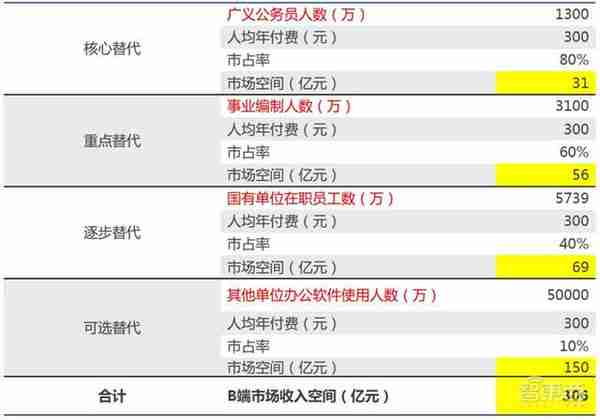

B端收入规模, 按照各个领域的人员数量及市占率分项加总,空间约300亿。

WPS在B端市场收入空间测算

5、 深信服

产品精耕前沿细分领域。 VPN连续8年市占有率第一,上网行为管理连续9年第一,应用交付连续3年市场第一。 6款产品进入Gartner 国际魔力象限:SSL VPN、上网行为管理、下一代防火墙、广域网优化、应用交付、超融合架构。

准确定位细分领域, 在前沿细分领域深入,避开巨头竞争, 从越来越多前沿网络细分市场做到第一,扩大业务增长领域,实现公司业务的整体增长。

公司从2009年提出全渠道,借助渠道,快速覆盖不同行业和地区的客户,提升产品的市占率。 目前公司已与3000家渠道代理商建立了合作关系,分布于全国32个省,截止2017年渠道收入占比97%。

公司在成立初期按照年收入15%投入研发,随着公司业务线拓展,创新的重要性愈发重要,增加至20%的研发投入。

公司研发人员占比40%,测试和研发人员比例1:2。 研发中心分布全球四地:硅谷、北京、深圳、长沙。

6、 用友网络&金蝶国际

管理软件下属的七大类软件增速不尽相同,其中较重型的智能制造与工程应用在2014-2018五年中CAGR均低于5%,增长基本停滞。而较轻量级的CRM与协同软件过去五年CAGR分别为31%和15%。

不同大类增速分化,轻量级应用CRM五年CAGR高达31%

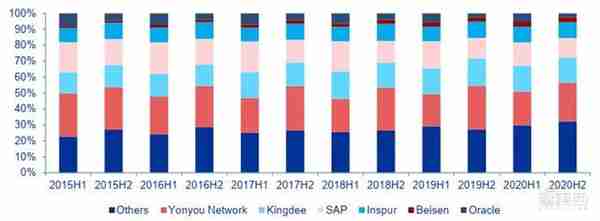

管理软件国内市场竞争激烈,市占率已经相对稳定。根据IDC数据,以ERP市场为例,CR6厂商占据约60%空间,其中用友网络大约占20%,金蝶国际从13年的10%攀升至13%,SAP、Oracle各有不同程度下滑,国产替代趋势明显。

2018年前,SAP主要定位世界500强企业,金蝶国际主要聚焦国内中小企业以及大企业边缘性需求,用友网络则定位国内500强大企业。2018年金蝶国际推出苍穹云,2020年用友网络发布YonBIP,开始与SAP直接竞争,管理软件国产替代在大型企业可以兑现。

过去ERP市场主要厂商市占率稳定,未来国产化替代是主旋律

7、 浪潮信息:短期看芯片,长期看IaaS

短期还需要关注Intel 10nm 服务器芯片发布时间。根据英特尔2020Q3法说会交流,Intel将于2021年发布10 nm服务器芯片,但是未宣布具体时间。此次服务器芯片更新为Intel 2015年14nm 芯片后最重要升级,预计将性能、能耗都将有较大突破,拉动高端服务器需求。

长期看,服务器行业依然享受IaaS厂商高收入增速、高资本开支红利。2021Q1阿里云增速由于大客户战略变化影响有所放缓,但是仍然维持在中高水平。

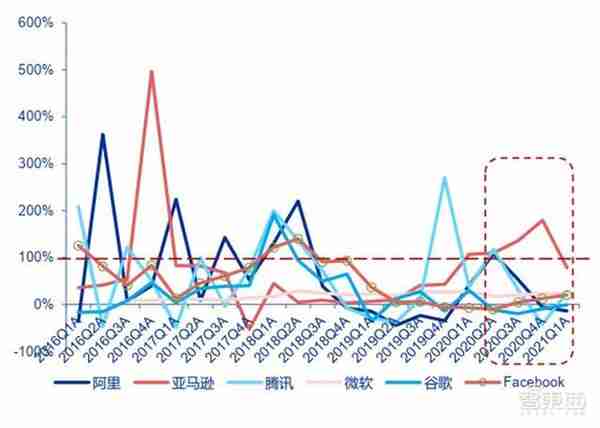

全球云计算厂商投资已经进入周期波动,但从长期看,由于云计算本身规模效应明显,头部云厂商资本开支仍将波动上行。

全球主要云服务商收入同比增长情况

全球主要云服务商资本开支同比增长情况

考虑飞腾、华为等ARM服务器芯片逐渐成熟,在政务、通信市场招标逐渐落地,市场担心ARM芯片冲击X86需求。实际,从供给角度,芯片仍受性能、能耗、价格不可能三角限制,ARM无法全面领先X86芯片;从需求侧看,ARM芯片发展仍受生态制约,传统互联网市场、工业市场以及多数通信、金融场景,X86芯片中期仍为首选。预计服务器芯片市场长期二元并存。

智东西认为,全球范围看,2020年,SaaS 和 IaaS 市场规模占整体云计算市场的比例分别为 58.15%和 23.31%,而在中国市场,结构出现了倒挂,SaaS 和 IaaS 的占比分别为 28.26%和 65.66%。从未来发展空间上来说,中国云计算市场呈现显著的 IaaS 和 SaaS 结构倒挂现象,渗透率远低于全球,仍有巨大发展潜力。随着云原生等技术的不断突破,加上新基建的推进,中国云计算行业仍然大有可为。