原标题:“共和国医药工业长子”华北制药:搬迁停产损失惨重,中年危机债台高筑,25亿补偿款高悬半空

负重前行、流年不利。

作者 | 亦枫

编辑 | 小白

石家庄,古时被称作常山,三国时期五虎上将之一的“石家庄赵子龙”正是这旮旯的。

新中国成立以来,多家知名药企坐落于此,其中一家被誉为“共和国医药工业长子”,成立于1953年,前身“华北制药厂”是我国“一五”计划期间的重点建设项目,于1994年上市。

它便是华北制药(简称“公司”)。

1949年,1支青霉素仅重0.1克,但由于被进口垄断,价格竟是黄金的6倍。1958年,华北制药厂成功培育出青霉素新菌种并投产,售价堪比黄金的青霉素,降为每只仅6毛钱,结束了中国青霉素严重依赖进口的局面。

而就是这样一家以制剂药和原料药为主营业务的老牌国企,近年来利润不断下滑,2021年103.9亿的营收仅产生了0.4亿的净利润,扣非更是亏损0.5亿。

(制图:市值风云APP)

(制图:市值风云APP)

根据2022年业绩预告,由于计提坏账准备,公司年度预亏6.8亿。

(来源:2022年年度业绩预亏公告)

华北制药究竟是怎么了?国企老大哥也有“中年危机”?

一、举家搬迁,酿成巨额停工损失

2008年5月,石家庄人民政府发布《石家庄市主城区产业升级改造重点监控企业三年搬迁规划实施方案》,华北制药及其子公司将搬迁至石家庄经济技术开发区。

当时预计,此次搬迁将于2010年9月结束,采用“先建后迁”的方式,在搬迁的同时产业优化升级,淘汰落后产能。

(来源:第五届董事会第二十二次会议决议公告)

看上去本来是好事儿,但问题就在于,原定2010年完成的搬迁工作,直到2022年中报披露也没有彻底完成。

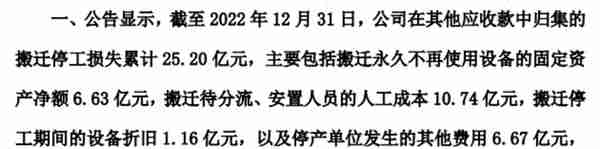

截至2022年6月,公司因搬迁已产生25亿的停工损失。

(来源:2022年中报)

停工损失形成的主要原因是老生产线减产,设备折旧,以及新生产线机械化程度较高所导致的人员富余。

对于这部分尚未分流的人员,或是放假回家或是原岗等待,但公司始终保持待遇基本不变。

(来源:关于上海证券交易所对公司2019年半年度报告事后审核问询函回复的公告)

不过,截至2022年12月31日,待分流、安置的人员成本已高达10.7亿,占总停工损失的约40%。

(来源:关于回复上海证券交易所《关于华北制药股份有限公司有关业绩预告及计提坏账准备事项的监管工作函》的公告)

另外,公司并未将这25亿停工损失直接计提,而是计入了其他应收款,并每年进行减值测试,原因是公司未来可能收到搬迁补偿款。

(来源:关于上海证券交易所对公司2016年年度报告事后审核问询函的回复公告)

据披露,搬迁补偿款中很大一部分来自于原址的土地收益,这也意味着,若发生地价下跌或其他风险,公司可能发生大额减值计提。

(来源:第五届董事会第二十二次会议决议公告)

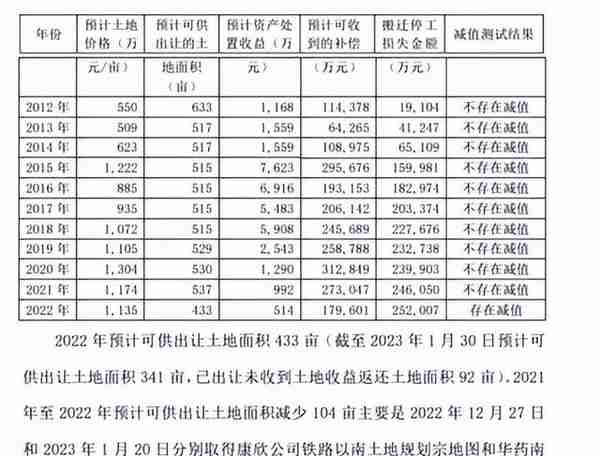

安稳了十几年后,该来的终究是来了。自2020年开始,石家庄土地价格连年下跌,三年来已从1,304万元/亩降至1,135万元/亩,且由于新发布的土地规划,2022年公司可供出让土地面积减少104亩。

(来源:关于回复上海证券交易所《关于华北制药股份有限公司有关业绩预告及计提坏账准备事项的监管工作函》的公告)

2022年,公司计提坏账准备7.2亿,导致同期利润巨亏,预计亏损为6.8亿。

根据上表,自2018年开始,公司每年搬迁停工损失大约有6,000万元,而预计可供出让的土地从633亩(2012年)下降至433亩(2022年),总体呈现下降趋势。

2022年已突破减值零界点,往后除非土地价格大幅抬升,否则公司未来仍有较大可能继续计提减值损失。

公司的停工还不止因为搬迁,2016年11月,石家庄市政府发布了《石家庄市人民政府关于开展利剑斩污行动实施方案》,要求全市所有药企全部停产,未经市政府批准不得复工生产。

2017年,在河北省环保厅的执法检查中,发现公司生产过程中车间密闭不严、异味治理措施不到位、搬迁进程缓慢等问题,要求公司加快搬迁进度,年底不能完成的,依法实施关停。

停产期间的折旧及损失,仍被计入搬迁停工损失中。

有趣的是,公司招股书中提到行业、经营、市场、股市、其他五大风险,却没有环境风险,估计在当时公司自己也没想到有一天会因环境问题被勒令停产。

二、集采中标后断供,被列入“违规名单”

集采早就不是什么新鲜事儿了,但中标后断供,最后被列入“违规名单”却是挺新鲜。

在2020年8月的集采中,天平药业、润都制药、易亨制药、华北制药中标布洛芬缓释胶囊,其中,公司的中标价最高,为0.268元/粒,总采购量为7,975万粒。

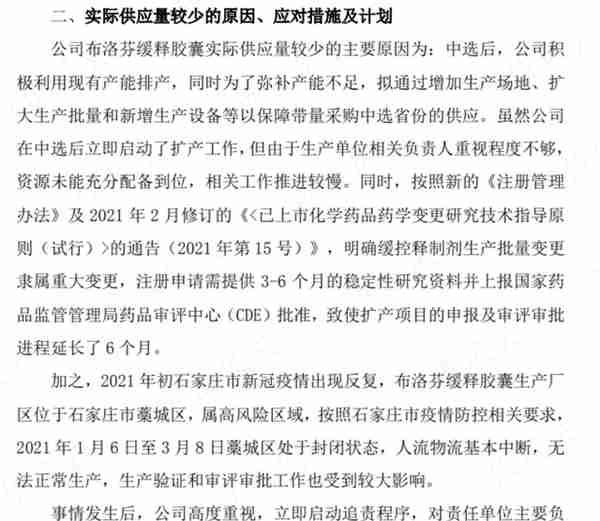

然而,公司实际供应量仅为1,585万粒。多次协商未果后,公司于2021年8月放弃中选资格。

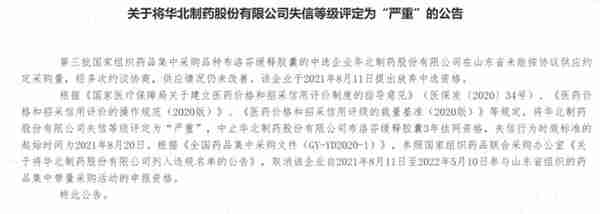

对此,公司失信等级被评定为“严重”,不但被中止三年内布洛芬的挂网资格,而且在2022年5月前不得参与集采。

(来源:山东省药械集中采购平台)

此次断供,对营收的影响倒是不大,总金额仅2,137万,仅占2021年营收的0.2%。

但公司表示,此次事故存在主观原因,相关生产单位负责人重视程度不够,资源调配不及时,使得相关工作推进缓慢,公司已对相关人员进行免职处理。

(来源:关于布洛芬缓释胶囊集采供应及有关情况说明的公告)

集采这么重大的事项都会出现疏忽怠慢的问题,让人不禁对公司的内部管理产生担忧。

而且,由于处罚禁令,公司错过了山东省第六批集采,对营收及利润有一定的影响。

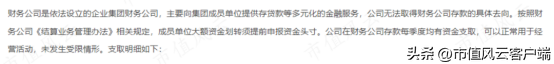

三、资金占用,放在财务公司的40亿

2008年,河北省国资委将其控制的华北制药集团全部股份(总股本95.1%)划转给了旗下100%控股子公司冀中能源集团(以下简称“集团”)。集团旗下拥有多个子公司,其中就包括财务子公司冀中财务(以下简称“财务公司”)。

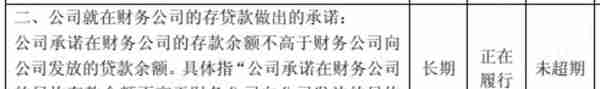

2012年,公司在披露尚未履行完毕的承诺中表示,公司在财务公司的存款余额不会高于财务公司发放的贷款余额,但很明显,公司并没有很好的履行该承诺。

(来源:关于尚未履行完毕承诺情况的公告)

2020年开始,近三年公司在财务公司存放的存款余额约40亿,占总存款的比例超80%,截止2021年末,财务公司向公司发放的贷款余额为0。

(来源:关于回复上海证券交易所《关于华北制药股份有限公司2021年年度报告的信息披露监管工作函》的公告)

至于存款超限原因,公司表示是为了响应《关于加强国有企业资产负债约束的实施意见的通知》(以下简称“通知”)。

(来源:关于回复上海证券交易所《关于华北制药股份有限公司2021年年度报告的信息披露监管工作函》的公告)

这么多钱去了哪里?有没有构成资金占用?公司表示:“无法取得财务公司存款的具体去向”。

(来源:关于收到上海证券交易所《关于华北制药股份有限公司2020年年度报告的信息披露监管工作函》及回复的公告)

尽管公司不说,但咱们大体也可以猜得出来。

华北制药的母公司冀中能源集团,业务范围包括煤炭、医药、物流、化工等多个领域,以306.7以美元的营收被列入2020年《财富》世界500强。

然而,虽然表面风光无限,但债务问题却是集团实打实的负担。

财务数据显示,2020年上半年集团负债总额达到1,904.8亿元,资产负债率达到82%,其中,短期借款金额达到389.6亿元,占总负债比例20.5%。由此带来财务费用43.1亿元,是同期净利润(3.4亿)的9.4倍。

尽管当时集团货币资金达215.3亿,仍出现债券兑付难的情况。(数据来源:中国经营报)

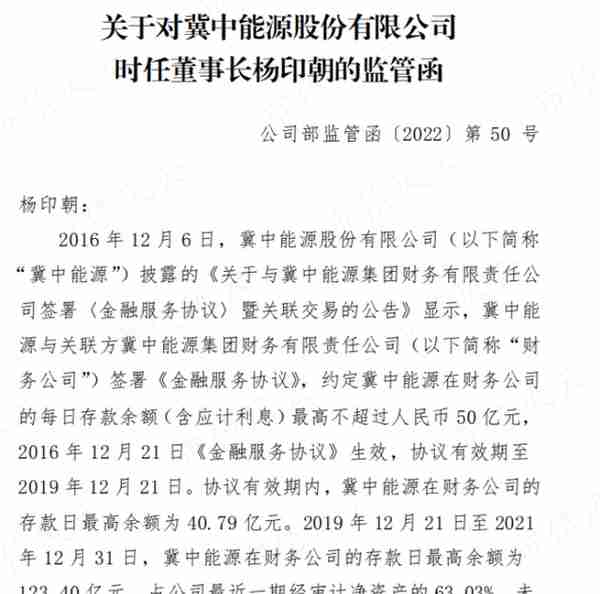

无独有偶,在财务公司存款余额过大的不止华北制药一家,集团旗下的另一家上市子公司冀中能源也出现了类似情况。

2019年至2021年,冀中能源在财务公司存款的日最高余额为123.4亿元,占净资产的63%,深交所也因此下发了监管函。

(来源:深交所:冀中能源_监管函)

集团2020年出现债务危机,旗下两家上市公司同期出现在财务公司存款余额过大的问题,而且“不知存款去向”。

由此看来,华北制药在财务公司放的那40个小目标,极有可能是向集团“输血”,而不是响应一个2018年就发布的《通知》。

不过,如果公司确实富得流油,偶尔接济一下母公司咱也就睁一只眼闭一只眼了,但实际上,公司自身也是泥菩萨过河。

公司的资产负债率自2015年以来一直在70%上下,明显高于可比公司。

(制图:市值风云APP)

哈药股份:1993年上市,是全国医药行业首家上市公司,是一家融医药制造、贸易、科研于一体的大型企业集团。

华润三九:大型国有控股医药上市公司,主要从事医药产品的研发、生产、销售及相关健康服务。

2020年后,虽然哈药股份的资产负债率有所上升,但其负债中主要是应付账款/票据这类短期无息负债(占总负债约50%)。

通过对比有息负债率我们也可发现,公司的有息负债率高达50%左右,哈药股份不及20%,华润三九更是可以忽略不计。

(制图:市值风云APP)

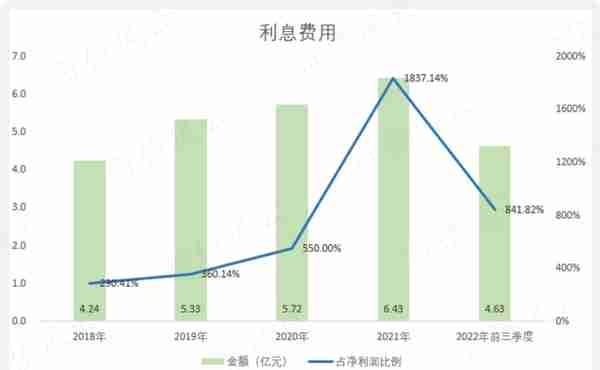

极高的有息负债也在蚕食公司的利润空间。2018年以来,公司的利息费用一路上升,2021公司的利息费用是净利润的1,837.1%。

(制图:市值风云APP)

公司的利息覆盖倍数也较低,且呈现下滑趋势。

(制图:市值风云APP)

公司一边债台高筑,支付着高额的利息费用,一边又以极低利率将巨款存放在财务公司。据披露,公司在财务公司的存款利率仅为0.4%-2%。

(来源:2021年年报)

公司的负债率为何如此之高?公司答道主要是因为搬迁产生的建设资金及停工损失。等公司收到搬迁补偿,新项目盈利水平好转后,负债率将有所下降。

但搬迁都搬了十几年了,这20多亿搬迁补偿款什么时候能收到,还是个未知数。

(来源:关于回复上海证券交易所《关于华北制药股份有限公司2021年年度报告的信息披露监管工作函》的公告)

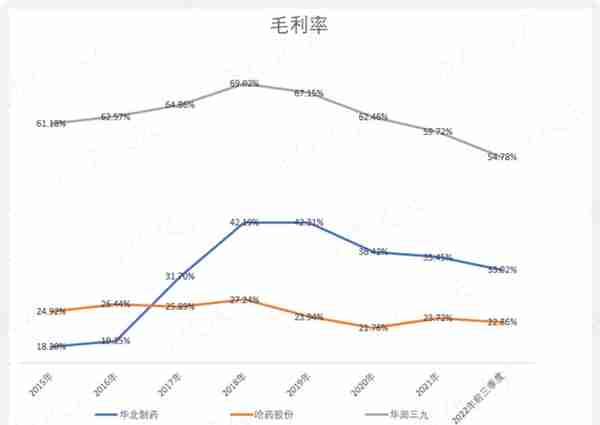

从盈利能力来看,2019年,公司毛利率42.2%,但此后毛利率呈现下降趋势,2022年前三季度已下降至33%。

公司在回复监管工作函时表示,毛利率下降主要因为疫情、集采影响,加之前端原材料价格上升,终端价格却未明显上涨。

(来源:关于收到上海证券交易所《关于华北制药股份有限公司2020年年度报告的信息披露监管工作函》及回复的公告)

可比公司的毛利率这几年也多多少少有所下降,大致说明行业整体不太景气。

(制图:市值风云APP)

但是,如果就自身来看,公司在优化业务结构方面还是有一定的成效的。

公司的主营业务分为化学原料药、化学制剂药、生物制剂,以及物流贸易(另还有医药中间体和其他业务,但占比较少暂忽略不计)。

以2021年为例,这四项业务的毛利率分别是7.1%、43.5%、83.9%、1.1%,可见生物制剂毛利率最高,化学制剂药次之,化学原料药第三,物流贸易最低。

从占比上来看,2015-21年:

毛利率最高的生物制剂营收占比逐年上升,从3%升至14.8%;

化学制剂药先升后将,但与2015年相比占比依然上升了7.7个百分点;

化学原料药基本保持稳定;

毛利率最低的物流贸易占比呈下降趋势。

(制图:市值风云APP)

若公司能持续优化业务结构,进一步提高制剂药的产销量,毛利率后续改善的概率较大。

结语

总体来看,华北制药这些年搬迁不顺,内控不严,债务问题突出,而且受到母公司的影响雪上加霜,行业毛利率也在疫情期间有所退坡。

悬在天上的25亿搬迁损失补偿,究竟是即将落实的“补给包”,还是会再次引发减值的“达摩克里斯之剑”?

免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。

以上内容为市值风云APP原创

未获授权 转载必究