中随着未来人们对移动金融安全的关注,这种安全性媲美PC时代网银U盾的手机盾设备正在成为新型手机的标配。

本文共计3231字,阅读时间7分钟。

图 / 视觉中国

记者 | 刘景丰

编辑 | 赵力

项目要点:

北京扬帆伟业科技有限公司是一家专注于为商业银行提供移动金融安全服务的厂商,目前已推出基于手机内置安全芯片的数字证书应用产品“手机盾”。

手机盾采用TEE(可信执行环境)+SE(安全芯片)技术,通过在手机中嵌入安全芯片,在支付时采用TEE+SE的双重加密,确保“所见即所签”的安全支付效果,安全等级与银行二代U盾相同。

具备手机盾功能的移动端,能够抵抗电信诈骗等攻击,在手机银行转账、移动支付时可打破原有每日的限额,实现在移动端百万元级的转账。目前已经落地徽商银行、晋城银行、南京银行、江苏银行等金融机构。

在使用普通手机银行转账的时候,有没有发现会存在一些限制?比如农业银行的手机银行每天转账限额一万元;招商银行的手机银行转账日限额是五万元……现在,只要将一块成本不足10元的小小芯片集成到手机里,然后打通银行和芯片的连接,从此再用手机进行转账和支付就能抵御电信诈骗等攻击,并能打破目前手机转账每日五万元的限制。这款硬件加软件的移动支付安全产品,就是所谓的“手机盾”。

2017年10月,华为发布了旗下首款支持手机盾的产品Mate 10,“目前这款手机已经支持支付宝、建设银行、徽商银行、晋商银行等多家机构的移动金融业务和手机盾结合,其中徽商银行、晋商银行、晋城银行、南京银行和江苏银行的手机盾业务落地方案是我们提供的。”北京扬帆伟业科技有限公司副总经理马会来说。

随着未来人们对移动金融安全的关注,这种安全性媲美PC时代网银U盾的手机盾设备正在成为新型手机的标配。

TEE+SE的手机盾,可实现最高级别安全

在手机支付、电子转账已经成为生活中的一部分时,依然有一个问题没有解决:安全。

尽管生活中发生在身边的诈骗事件并不多,但支付安全的威胁却一直存在。比如网购时,钓鱼网站截获支付信息,盗走个人资金;手机转账时,电信诈骗团伙通过技术手段复制交易信息,然后攻击手机网络截获支付密码等信息,就可以在异端转走账户中的钱。

时至今日,这种电信诈骗仍旧盛行。“普通的支付环境下,单靠提升支付软件的安全性,很难确保用户的资金安全。现在常用的短信验证等方式,诈骗团伙很轻易就能通过技术手段破解。”马会来说。

电信诈骗 / 视觉中国

传统PC互联网时代,U盾是电子支付的终极安全手段。这种方式中,U盾作为一个独立设备,仅能被持有者一个人配合PIN码使用。通过U盾中的安全证书,可以有效进行用户身份的认证。

简单来说,U盾采用了硬件加密的方式,用户密钥在U盾的安全芯片中生成,且永远无法取出。当用户正确输入U盾密码后,在U盾安全芯片内通过用户密钥对交易进行加密。用户密钥具有唯一性,只能通过留存在银行的配对密钥进行解密。而银行留存的配对密钥只能对该用户密钥加密的内容进行解密。因此,如果银行能解开该用户的交易信息,则可以确认此次交易是由该用户发起的,否则,则认为此次交易不安全,拒绝此次交易。

招商银行U盾 / 视觉中国

然而随着移动互联网时代的到来,主要面向PC网银的U盾转账方式已经落后了。尽管近几年也衍生出现音频盾(通过手机音频口外接设备)和蓝牙盾,但糟糕的用户体验让这种支付方式并不为大众所接受。

2017年12月11日,人民银行发布并开始实施金融行业标准《移动终端支付可信环境技术规范》,规定最高等级安全能力的移动终端,支付环境必须满足REE+TEE的基础能力+扩展能力集合,包括 TEE 对 SE 的访问控制机制的实施的能力、 TEE与SE之间创建安全通道的能力,此外相应的还需要TEE侧对SE进行访问控制机制的实施,SE侧有做相应配合的能力。

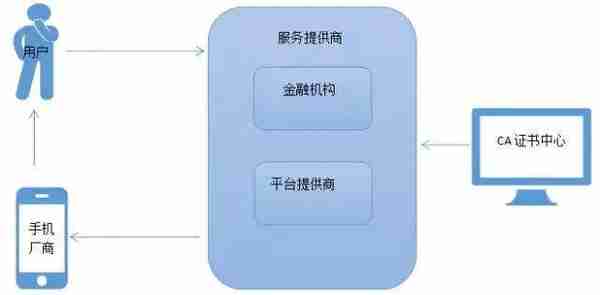

手机盾架构图

2017年10月华为发布旗下首款支持基于TEE+SE手机盾产品的手机,此后发布的多款手机均支持手机盾产品。

“在这款手机中,华为将安全芯片嵌入到了其自主研发的麒麟芯片中,只通过一颗芯片就实现了TEE+SE,具备规范中规定的移动支付的最高安全能力。”马会来说。

打破手机转账限制,最高可达百万元

具备了TEE+SE的移动终端,还只相当于一个空白的U盾,虽然具备了最高的安全能力,但还不能用于移动支付。只有当TEE和SE中有了面向不同银行的安全应用时,才能为该银行用户的移动支付提供安全保障。扬帆伟业做的,就是提供面向不同银行的安全应用,实现手机和银行的对接,为银行用户提供最高安全界别的移动支付安全保障。

移动终端手机盾相关方关系

对接完成后,用户的手机中就相当于嵌入了一个该银行的U盾。在使用手机盾进行转账和支付时,其安全级别与网银U盾相同。“实际上手机盾就是把U盾放到了手机里,是网银U盾的手机版。”马会来说。

手机盾解决的核心问题,就是手机转账和支付的用户身份认证。

在不具备可信的安全环境下,手机银行转账是受到许多限制的。人民银行明确规定,“除向本人同行账户转账外,银行为个人办理非柜面转账业务,单日累计金额超过5万元的,应当采用数字证书或者电子签名等安全可靠的支付指令验证方式”。而实际上除了网银转账时使用的U盾和一些手机使用的蓝牙盾、音频盾可以达到该条件,普通方式的手机转账无法达到该条件,因此各家银行普通手机转账每日最高不超过5万元。

支付安全 / 视觉中国

“这个额度对普通消费者而言,在一般情况下影响不大,但在某些紧急情况下,如果需要大额转账,会非常受限。对企业和特定人群更是如此。传统手机银行显然无法突破这样的限制。”马会来说。

“按照人民银行规定,在具备安全能力的移动终端上,通过电子签名对交易进行验证,就能实现大额转账。使用了手机盾的银行用户,其手机具备了最高的安全能力,理论上是没有转账额度的限制的。”马会来说。

实际操作中,银行一般会对转账限额做出一个限制,比如大部分银行规定单笔转账不能超过100万元。尽管如此,手机盾也将在确保安全的前提下大大方便消费者。

已落地五家银行,未来或将成手机标配

公开报道显示,目前徽商银行、晋城银行、南京银行、江苏银行、晋商银行、支付宝等几家金融机构的手机盾都已经上线。

“这其中,徽商银行、晋城银行、南京银行、江苏银行和晋城银行,采用的就是我们提供的手机盾服务。”马会来说。

实际上早在2015年,扬帆伟业的手机盾团队便开始与徽商银行进行对接。从底层SE安全芯片中安全应用的开发、TEE可信环境中可信应用的开发,到上层服务器系统的搭建和联合调试,扬帆伟业团队和徽商团队一起,用了整整两年的的时间,才完成了包括客户端和服务器端的完整的手机盾系统。“因为这是个全新的技术,之前没有相关经验可供借鉴,网上也查不到任何资料,碰到问题只能反复讨论、反复试错。”马会来说。

2017年10月,徽商银行宣布推出基于华为芯片的手机盾业务。2018年,晋城银行、南京银行、江苏银行,也采用了扬帆伟业的手机盾服务,实现业务落地。此外,晋商银行的手机盾业务也已经到了公测阶段。马会来称,近期就能体验手机盾安全服务的用户大约在1000万左右。

支持U盾的华为手机,可突破5万元限制大额转账 / 视觉中国

“我们已经掌握了手机盾的核心技术,能为银行客户提供一站式手机盾服务,帮助银行实现合规、便捷的安全保障。”马会来说。尽管业内已经有其他参与者注意到这个市场,但是马会来认为这块“蛋糕”的壁垒在于技术难度和业务落地的先发优势。 近日,公司也完成了中关村大河资本对其Pre-A轮投资。

马会来认为,随着移动金融业务对安全需求的提升,TEE+SE有望成为智能机的一种标配,其他手机生产商也会陆续配备手机盾。随着物联网的高速发展,智能摄像头、智能锁具、车联网都已经出现在人们的生活中,消费者不光面临着资金安全,还面临着隐私泄露甚至生命安全的问题,因此对安全的需求会越来越高。“凡是需要安全的地方,都可以通过这种具备金融级安全级别的手机盾服务加以保障,这是手机盾未来的潜力。”他称。

本文为寻找中国创客原创

未经授权不得转载