曾经令资本市场惊心动魄的伞形信托虽已告别市场许久,但其清理所引起的“后遗症”却仍是余音未了。

12月9日,中国裁判文书网公布的一则民事判决书显示,有投资者在清退伞形信托的浪潮中遭遇高额损失,本金缩水近半,其愤而向中融信托提起诉讼并要求赔偿,还顺手捎上开户券商华融证券一同作为被告,认为其“一断了之”的方式将或有损失变为实际损失,要求承担连带赔偿责任。

由于一审法院以伞形信托设计的交易形式违反《证券法》关于证券账户实名制的规定为由,将相关信托合同认定为无效,且部分支持投资者诉求,因此在二审中中融信托与投资者均提起上诉。不过,在二审中,伞形信托的合同效力仍未得到法院支持。

在2015年整顿过后,大量伞形信托遭遇清理,但关于合同效力的问题,不同法院或许有不同的见解。有法院认为,虽然伞形信托具有融资公司,但不能就此认定属于非法融资融券;而对于其给证券市场带来系统性风险的可能,亦不能得出单个合同损害公共利益的结论。

800万资金半数缩水

作为2015年股灾的导火索之一,伞形信托曾造就大量一夜暴富或血本无归的市场谈资。而在监管进行清理整顿后,投资者账户内出现的损失该如何处理?

就此次投资者索某向中融信托、华融证券提起的诉讼情况来看,其在2015年4月-6月期间与中融信托签订信托合同并支付信托资金款项300万元、500万元,中融信托为其开立信托专用证券账户,并利用中融恒生交易系统开设子账户。

回顾2015年的清理整顿流程来看:

在2015年4月,中证协即已召开证券公司融资融券业务情况通报会,会上证监会前主席助理张育军对证券公司开展融资融券业务提出了七项要求,其中明确要求证券公司不得为场外配资、伞形信托提供数据端口等服务或便利。

而至2015年7月,证监会官网挂出《关于清理整顿违法从事证券业务活动的意见》,载明证券公司应当严格审查交易账户及交易操作的合规性,严禁账户持有人通过证券账户下设子账户等方式违规进行证券交易。

2015年8月底,证监会内部下发通知,明确清理整顿工作的重点是违规接入的以恒生HOMS系统为代表的具有分仓交易功能的信息技术系统,且清理整顿工作原则上应于9月30日前完成。

在监管要求不断落地之下,中融信托在2015年9月以邮件的形式告知索某相关监管通知及券商要求终止数据端口对接服务等,并随后向其发送《提前终止申请模板》及计提信托报酬。

在索某签字确认提前终止后,相关信托计划于2015年9月终止,两期合计800万元的信托资金,最终仅清退回402.46万元,缩水近半。对此,索某认为中融信托向其提供中融恒生交易系统规避有效监管、出借信托专用证券账户的违法行为存在明显过错,应该对其损失进行赔偿。

华融证券也“背锅”

在一审诉讼中,索某将华融证券与中融信托一同列为被告,要求其承担连带赔偿责任,并在二审中继续将其作为被上诉方。作为开户券商,在该案中真有这么大的责任吗?

在2015年9月17日,华融证券向中融信托发出《关于清理中融-华融金.稳盈一号证券投资集合资金信托计划的提示函》。《提示函》称,华融证券根据近期监管要求,决定于9月25日闭市后终止数据端口对接服务。这正是投资者认定华融证券需负赔偿责任的主要因素。

索某认为,华融证券违反《证券法》及证监会有关通知的规定,简单采取“一断了之”的方式,未与客户协商采取多种依法合规的承接方式,逼迫索某签订《提前终止申请》,存在过错,将或有损失变为实际损失。因此,华融证券的行为与其损失存在因果关系,依法应当承担连带赔偿责任。

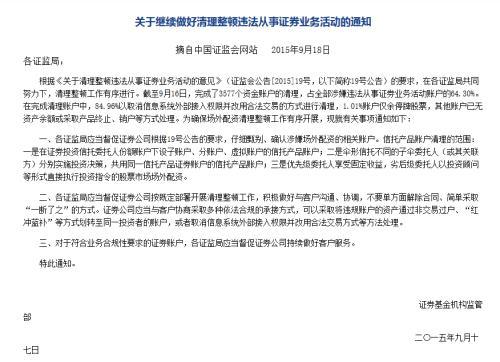

索某所指证监会有关通知,正是在华融证券向中融信托发出《提示函》当天,证监会于官网上发布《关于继续做好清理整顿违法从事证券业务活动的通知》。《通知》明确需清理的信托产品类型,并要求各证监局督促证券公司积极做好与客户的沟通、协调工作,不要单方面解除合同、简单采取“一断了之”的方式,而应与客户协商采取多种依法合规的承接方式。

对此,华融证券则表示,其仅是信托计划的经纪服务商,为信托计划整体提供经纪服务,并不是信托合同法律关系的当事方。华融证券为案涉信托计划提供和终止经纪服务合法合规,监管政策收紧致使华融证券被迫终止数据端口接入服务属于监管政策风险,且构成不可抗力,不存在任何过错。

而对于索某“一断了之”的看法,华融证券认为其“缺乏必要的事实和法律依据”。华融证券指出,作为案涉信托计划证券经纪服务商,对于终止接入服务后的处理方式问题,仅需与中融信托代表的整个信托计划协商,索某关于华融证券逼迫其签订《提前终止申请》的主张严重不符合事实。索某证据材料显示的“损失”在华融证券关闭端口服务之前就已产生,属于投资证券市场固有风险所致,应由其自行承担,与华融证券终止接入服务无关。

不过,索某的诉求并未得到法院支持。在一审中,西城区法院以华融证券非适格被告驳回索某对其全部诉讼请求,且这一判决得到了二审法院的支持,认为索某要求华融证券承担连带赔偿责任于法无据。

二审维持合同无效

伞形信托合同效力究竟如何?就该案而言,一审、二审法院均将涉案的伞形信托合同认定为无效。

一审法院认为,伞形信托关于母子账户的账户设置,实质上系中融信托出借其信托专用证券账户。这导致中国结算的证券登记结算系统中只能显示信托专用证券账户运行情况,无法穿透显示子账户的运作情形,相关监管部门无法进行有效监管,违反了《证券法》关于账户实名制的规定。

而对于中融信托所称其监管部门从未否定过伞形信托的效力,因此涉案信托计划合法有效的意见,一审法院表示,其对涉案信托计划作出的结构化受益权安排、各期信托单元的伞形结构安排均不持异议。但是既然信托公司安排该信托资金投资于证券市场,该信托计划在证券市场的交易结构及投资行为亦应当符合《证券法》的规定,证券交易行为也应当受到证券市场相关监管主体的监管。

在二审上诉中,中融信托认为一审判决涉案证券账户违反实名制及不得出借的规定属于认定错误,利用恒生资管系统设立的子账户不具有独立性,仅具有查询功能而不具备交易功能。中融信托设立的信托合同对信托计划投资限制与信托单元投资限制作出了具体的规定,通过IT技术完成不同子信托单元的组合配置合法合规。

而在二审中,北京市二中院指出,在强监管背景下,索某与中融信托订立涉案信托合同,不仅交易形式的设计违反了《证券法》关于证券账户实名制的规定,而且伞形信托有增加金融风险、破坏证券市场正常秩序、损害证券市场不特定投资者的利益的情况,一审法院认定涉案信托合同无效具有事实和法律依据,对中融信托关于涉案信托计划合法合规的上诉主张不予采纳。

在合同无效的前提下,中融信托需向索某返还信托管理费(43746.79元)及利息,而对于索某投资运作产生的损失,均由其自行承担。

行业后遗症仍存

在遭遇监管前,伞形信托被认为是新型的结构化证券投资产品,相对于传统融资融券的杠杆率限制和场外配资利息成本过高的问题,完美契合了二级市场的配资需求。然而,在股价连续下跌之下,伞形信托高杠杆的分级结构将导致大量强制平仓的产生,进而进一步导致证券市场的波动。

彼时,因涉嫌未按规定审查、了解外部接入系统的客户真实身份,证监会曾对华泰证券、海通证券、广发证券、方正证券、浙商期货作出行政处罚,累计罚没金额达到2.41亿元。这不仅令业内券商加快清理伞形信托账户,更进一步引发券商、信托与投资者之间的纠纷。但在纠纷走到诉讼环节后,在关于合同效力的问题上,不同法院或许有不同的见解。

例如,有法院认为,相关信托产品属于创新性金融产品,对于新型金融产品交易的合法性问题,宜由金融监管部门根据金融市场的现状、目的和任务、理性投资者的多寡及金融市场的培育程度等综合进行判断。现金融监管部门既没有认定该信托产品属于违法,也没有对发行机构进行查处。投资者作为理性投资人,在签订案涉合同时,理应知晓相应风险。

此外,也有法院认为,虽然伞形信托具有融资公司,但不能就此认定属于非法融资融券;而对于其给证券市场带来系统性风险的可能,亦不能得出单个合同损害公共利益的结论。

在最新出炉的《全国法院民商事审判工作会议纪要》中,场外配资合同被认定为无效。会议纪要指出,场外配资公司所开展的经营活动不仅规避了监管部门对融资融券业务中资金来源、投资标的、杠杆比例等诸多方面的限制,也加剧了市场的非理性波动。不过,对于伞形信托的“后事”,仍未有明确的司法要求。

本文源自券商中国

更多精彩资讯,请来金融界网站(www.jrj.com.cn)