11月15日晚,“锂电池一哥”宁德时代发布最新公告,将定增规模从此前的582亿元下调至450亿元。

自8月首次公布定增方案以来,宁德时代曾遭外界诸多质疑。比如,账上明明有800多亿资金为何还要定增?氢燃料电池等技术正崛起,此时巨额定增扩张锂电产能,会不会成为战略误判?宁德时代本轮定增是否合理?能否面对未来的挑战?

一问:账面有钱还定增,是圈钱还是缺钱?

宁德时代账上资金确实不少。2021年三季报显示,宁德时代资产负债表中货币资金已经超过800亿元。

不过,宁德时代虽然看上去手握大量现金,且自身造血能力良好,但潜在开支巨大。

2021年1-9月,宁德时代仅购置固定资产、无形资产和其他长期资产支付的现金,就超过300亿元。而随着业务规模增长,这部分投入大概率将继续增长。

此外,面对各项资金的高额支出,近几年宁德时代资产负债率也持续攀升。2021 年 9 月末已攀升至67.82%,超过行业平均水平约十个百分点。这意味着宁德时代如果继续以发债的方式融资,将再次拉高其资产负债率,考验公司偿债能力。

所以,面对行业井喷、竞争对手大肆扩张的外部环境,以及自身资金的紧张,宁德时代的定增是必须要走出的一步。

二问:到处建生产基地,产能是否卖得出去?

目前,中国、欧盟、美国等主要国家均设定了未来新能源车市场占有率的目标。

在这个背景下,根据GGII预测 ,2025年全球新能源车渗透率将达到20%,当年全球动力及储能电池出货量将达到1516GWh。

在这股需求下,宁德时代的产能能否被消化?我们可以来算笔账:

根据韩国SNE Research数据,宁德时代2020年、2021年1-6月全球动力电池装机量的市场份额分别为25%、30%,2021年8月公司全球动力电池市场份额进一步攀升至约34%。

参考动力电池市占率,假设宁德时代通过研发、降低成本,在2025年动力电池、储能电池市场占有率,均能保持约30%,那么到了2025年,市场对宁德时代动力电池、储能电池的需求有望达到约455GWh(1516×30%)。

如果考虑产线设备检修、工艺调整等因素,为实现2025年455GWh的销售,公司2025年之前产能布局应达到约520GWh。

定增前,宁德时代动力电池、储能电池设计年产能规模合计约为220GWh至240GWh,不到2025年预估产能的一半。而如果定增成功,其总产能也只有预估产能的约70%。

所以,对宁德时代而言,目前处于需求旺盛但供给不足的阶段,产能大概率可以消化。

三问:下一代电池技术路线崛起,锂电投资会否变成战略失误?

从技术特点来看,氢燃料电池汽车具备长续航里程、高功率密度、 低温自启动等优势。但目前,氢燃料电池面临着成本高、氢能供应设施不完善等问题,因此,大规模使用受到阻碍。

中国工程院院士衣宝廉曾在 2019 全球燃料电池汽车产业论坛上表示,目前燃料电池发动机成本高昂,成为阻碍氢燃料产业发展的关键,氢燃料电池乘用车商业化至少还需十年。

在乘用车领域,电动化方案已经达成共识;在中长途、载重型的商用车领域,氢燃料电池更胜一筹,相当于未来多了一个新赛道,两种技术路线将共存互补。

而呼声较高的全固态电池现阶段仍有技术难题未解决,存在固态电解质核心材料锂离子扩散难、界面接触等问题,真正的固态电池商业化还有很长的路要走。

对宁德时代而言,这次募投的产能建设项目的总投资回收期(税后,含建设期)为 6.16-7.01 年。

所以,还需至少十年发展的氢燃料和固态电池,或许难以影响这次募投锂电池项目。

四问:海外市场LG布局早、客户多,宁德时代靠什么虎口夺食?

虽然LG化学在海外有一定先发优势,不过近几年宁德时代海外收入追赶速度较快。2017年至2020年,其境外收入与总收入比值已经从 2%跃升至15.71%。

且从毛利来看,2021年半年报,宁德时代海外业务毛利率为34.39%,高于国内业务的25.11%。

宁德时代海外业务的高毛利以及高增速,背后是扎实研发下的技术领先。

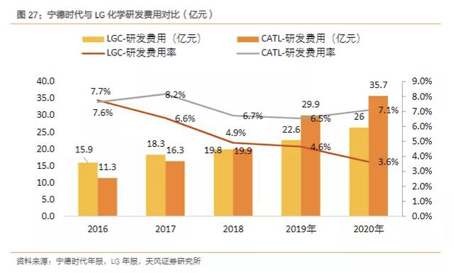

LG化学的研发费用,2016、2017年还高于宁德时代,但到了2019年已经被宁德时代反超。LG化学研发费用率占比直线下滑。

值得注意的是,宁德时代的巨额研发投入,建立在中国拥有庞大的低成本工程师红利基础上。低成本加高投入,可以看出宁德时代的实际研发强度及成果已远远领先海外同行。近年来,宁德时代相继全球首发了811高镍技术、CTP技术、200万超长寿命电池、不起火电池,甚至直取蜀汉,授权现代摩比斯使用CTP技术。

五问:毛利率持续下滑,能否有效应对?

从业务分项来看,2018年至今,拉动宁德时代毛利下滑的部分,主要来自其动力电池业务板块。

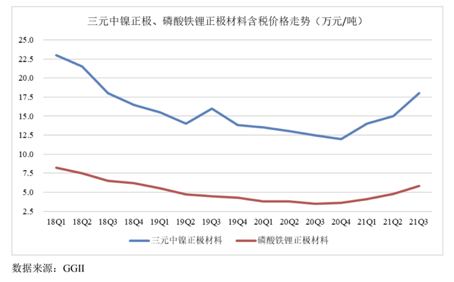

究其原因,来自上游原材料涨价。根据 GGII 数据,三元中镍正极材料、磷酸铁锂正极材料、电解液、负极材料市场平均价格 2021 年 9 月较 2021 年 1 月分别上涨约 70%、105%、105%、40%。

从历史来看,原材料价格大幅上涨未必能一直持续,典型如2018年至2020年,由于企业产能扩张,上下游供需缓解,原材料价格就曾出现过一轮下跌。

而从工业品由小众商品发展为大宗商品的规律来看,锂电池毛利率不排除有进一步下降的可能。

事实上,虽然近年宁德时代毛利下滑,但费用控制良好,报告期内,2018年至2021年9月末,其销售净利率分别为 12.62%、10.95%、 12.13%和 12.47%,基本稳定。

六问:海外抢矿被截胡,上游矿产资源会不会卡脖子?

今年以来,锂资源价格不断上涨,据上海有色网数据,电池级碳酸锂和电池级氢氧化锂,均较年初暴涨接近300%。

华创证券在近期的2022年度策略报告中曾预测,未来3年全球锂资源缺口仍将继续放大 ,这意味着锂资源将持续维持高位。

不过,虽然上游矿产价格暴涨且此次宁德时代海外抢矿被“截胡”,但不至于被矿产完全卡脖子。

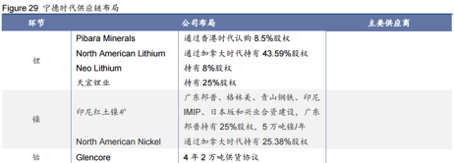

宁德时代自 2018 年起便开始布局上游矿产,公司主要通过持股以及签署供货协议的方式,与国外矿产公司达成合作,“锂、镍、钴”三种重要资源的供应基本稳定。上游资源短期不会卡脖子,但长期堪忧。能否摆脱资源依赖,也看钠离子产业链能不能发展起来。

七问:车企纷纷自研电池,与整车厂是蜜月期还是离婚潮?

总体来看,车企与电池企业的专业分工差别巨大。车企擅长于机械、电子等,但电池涉及电化学体系,车企对电化学的理解深度往往不如专业的电池企业。

在业界看来,动力电池的发展需要持续技术积累,新进企业要想通过自主研发实现关键技术突破以及技术商业化,需要较长时间酝酿及大量的研发投入。

此外,即便车企研制出电池,如果装机量太低,无法形成规模效应单位成本偏高,也无法和宁德时代等专业电池生产企业竞争。以2021 年第一季度国内电池行业的统计数据来看,20 余家企业投资的电池产能约 350 GWh,对应的建设资金达到了 1600 亿元,平均 1GWh 产能的投资成本就达到了 4.57 亿元。

所以,总体来看,目前多数车企仍会选择与宁德时代合作,自研电池是车企的战略储备+议价筹码。一个最直接的例子是,把蜂巢能源当成第二次创业项目的魏建军和长城汽车,刚刚和宁德时代签了十年长期战略框架协议,如果真打算抛弃供应商,又何必多此一举呢?

八问:密集投资整车厂,电池厂也要造车?

近期宁德时代先后入股阿维塔、哪吒汽车等汽车品牌。

总体来看,宁德时代投资车厂,可以更好地接近与服务下游客户,形成你中有我我中有你的产业链协同。

此外,投资车厂也将帮助宁德时代更好地推进其CTC电池集成技术。

宁德时代董事长曾毓群此前表示:宁德时代 CTC 技术将使新能源汽车成本可以直接和燃油车竞争,乘坐空间更大,底盘通过性变好。在续航方面,由于省去了铸件的电池包, CTC 技术可最大程度降低电池包重量和空间,从而使电动汽车的续航里程至少可以达到1000公里。

作为新能源车核心零部件之一的电池供应商,宁德时代入股汽车产业玩家是很合理的商业布局。CTC技术本身涉及底盘适配,底盘的改变则需要整车设计的调整,对主机厂和供应商的配合度要求较高,参股是非常有力的合作模式。

如果宁德时代投入大量资金和精力在造车行业上,商业成本短期内可能算不过来,同时还会和市场中的整车企业形成同业竞争。宁德时代大概率不会造车。

九问:宁德时代的天花板在哪里?

2020年,宁德时代做了一次战略升级,提出未来要发力三个方向:第一,以可再生能源和储能为核心的固定式化石能源替代;第二,以动力电池为核心的移动式化石能源替代;第三,以电动化+智能化为核心的应用场景。

通俗理解就是:可再生能源+储能、动力电池、智能新应用。

在这三个方向当中,可再生能源+储能变成了第一战略,动力电池虽然仍然很重要,但下降到了第二位。

目前,“碳中和”已经成为全球气候行动发展的关键词,使用清洁能源、发展低碳技术是实现“碳中和”的关键手段。

然而,无论哪种清洁能源,都面临一个共同的问题,那就是“储能”。

宁德时代在2011年公司成立,便开始参与国家电网的风光储能项目。同时确定了动力电池储能的双轮驱动战略。

宁德时代具备贯穿上下游的电池研发制造能力,它用做动力电池的能力,再去做储能电池和储能运营公司,可以类比新奥集团,从天然气业务延展到天然气综合能源服务。

所以,宁德时代所主导的储能运营公司,大概率会成为储能产业里的领先者。

但需要注意的是,目前储能市场尚未成熟,受政策影响大,补贴退坡、电力辅助市场化发展不及预期等因素将影响储能需求。同时,储能系统的经济性依赖于成本进一步降低,如果成本下降不及预期,可能影响下游对配置储能的接受度,影响市场空间。

所以,对于宁德时代而言,持续研发提升产品性能、降低成本,是其永恒的课题。

文/王琳琳 编辑 宋钰婷 校对 杨许丽