当地时间7月18日,CNBC报道称,德国数字银行N26已经筹集了1.7亿美元的资金。目前,这家拥有6年历史的金融科技初创公司估值已达35亿美元。

相比数字银行的春风得意,传统银行业的日子就没那么好过。由于美国部分银行二季度业绩报告不够亮眼,当地时间7月17日,美股银行板块集体下跌:摩根士丹利跌0.4%,富国银行跌0.11%,摩根大通跌0.7%,高盛跌0.42%。

据了解,N26是欧洲第一家拥有完整欧洲银行牌照的数字银行。其业务体系也基本涵盖了传统银行的业务,包括转账、理财、贷款以及投资,只是将这些线下业务在线上处理,取消了门店。

没有线下门店,数字银行可以最省成本的方式获得更多盈利。而这种新颖的成本结构和创新成果,一定程度上使得银行业的游戏规则被改写。

传统银行还有优势吗?

日前,IMF发表文章指出,金融新科技的发展大大提升了效率及透明度,为目前被排除在传统银行系统之外的人们带来好处。传统银行将“面临激烈的竞争,甚至可能被超越”。

当地时间7月16日,美国部分传统银行公布了二季度业绩报告,盈利虽超预期,但营收并不尽如人意。次日,银行板块集体跳水。

当下,传统商业银行依旧严重依赖息差收入来维持生存,在科技方面又不具备先天优势。那么,传统银行还有出路吗?

麦肯锡全球董事合伙人周宁人在接受《国际金融报》记者采访时表示,银行和互联网公司或是科技公司虽然存在竞争,但不可否认的是,传统银行还是具有自己的特性,而这些特性正是他们的优势所在。

“第一,传统银行可以有自己的网点,很多互联网公司没有客户可以直接对接的线下网点;第二,传统银行可以吸储;第三,传统银行有更多专业化的产品,不仅仅局限在支付结算上;第四,银行有更加专业化的风控体系,以及资产负债管理的体系等。”

IMF也认为,虽然面临着来自大型科技公司和金融科技初创企业日益严峻的威胁,传统银行也“不太可能消失”。

周宁人表示,“传统银行需要意识到,其金融业务的本质跟科技公司并不完全一样,大行依旧将客户作为中心。如何应用金融科技赋能银行业务,更好地服务客户,是传统银行数字化转型值得思考的东西。”

数字化转型要快

针对传统银行的数字化转型,IMF的建议很简单,一个字“快”!

那么,谁是掌控改革速度的人?自然是董事会。

麦肯锡全球副董事合伙人徐天石在接受《国际金融报》记者采访时表示,“当下银行业正处于高质量发展时期,因此银行是否掌握应对危机与风险的管理能力就显得尤为重要。卓越的董事会应帮助企业提高风险意识与洞察力,推动以合规和风险管理为支柱的内部管理能力建设,为银行的持续高质量发展创造价值。”

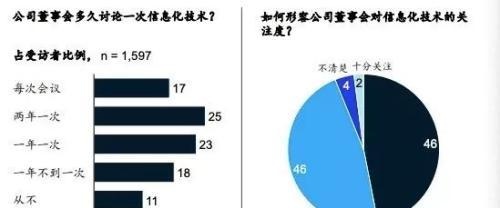

从麦肯锡提供的数据来看,传统金融机构的董事会对信息化技术的关注度并不够,关于信息化技术的讨论也很少。

图表来源:麦肯锡《杰出董事长,卓越董事会——金融机构兴旺和衰败的关键》

但麦肯锡全球资深董事合伙人、麦肯锡中国区金融机构咨询业务负责人曲向军对《国际金融报》记者表示,这种情况正在好转。“现在所有的董事长都在谈科技创新、互联网合作、互联网银行等”。

曲向军进一步强调,“董事长们的口号和理念特别多,但专业性是要持续加强的。”

什么是专业性?麦肯锡提出了5个问题供相关金融机构进行自我对照:

1. 现有技术是否能支撑核心业务的开展?

2. 最重要的几个创新项目进展如何,有何启示?

3. IT开发和部署新产品需要多长时间?

4. 创新项目需要多久才能取得预期收益?

5. 银行目前科技人才储备如何?

如果比对完,发现专业性不足,又当如何提升数字化能力?

麦肯锡认为,首先,可以通过设立数字化委员会去缩小认知差距;其次,董事会需要积极参与到新数字化产品的测试和评估中,深入了解客户的体验感受;第三,通过灵活改变数字化董事的入职方式及流程,更快以及更好地储备数字人才并使新人有效开展工作;最后,董事会还需要更频繁和深入地开展数字化战略管理和风控工作,以及时对市场的改变作出反应。

本文源自国际金融报

更多精彩资讯,请来金融界网站(www.jrj.com.cn)