黄金行情启动近两年,交易员似乎很少质疑其牛市前景。Comex黄金期货从2018年近1200美元/盎司飙升至近期的1800美元/盎司,并在7月初触及1829美元/盎司。

然而,随着疫情下经济数据触底反弹、全球资本市场吸引人气,市场对下半年的黄金行情看法罕见地出现分歧。“尽管3月以来,避险资产黄金和风险资产美股在流动性支持下齐涨,但只要未来消费、进出口数据持续好转,资金大概率会从黄金流出,加之近期美联储似乎在收缩流动性。”KVB PRIME特约分析师吴臻(Boris Wu)对第一财经记者表示,但如果疫情出现恶化、地缘政治风险飙升,黄金则可能再度获得支撑。

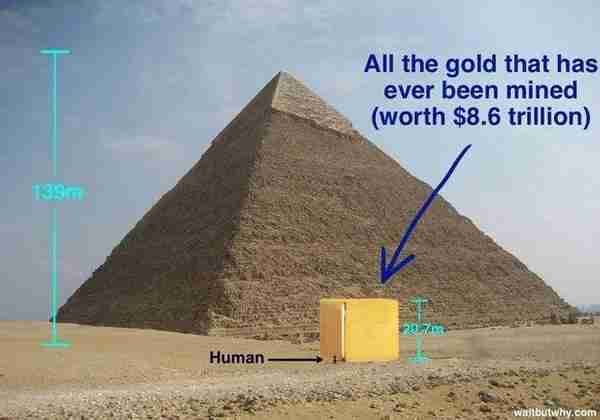

事实上,今年4月油价“暴负”时,3月还称黄金是最值得拥有的美国“新债王”冈德拉克(Jefffrey Gundlach)4月时就点出黄金的最大风险——“纸黄金投资者不要指望能拿回真正的黄金,因为没有足够的实物黄金来满纸黄金需求,买黄金ETF的投资者可能会遭遇‘巨大的溃败’。”换言之,尽管黄金本身不存在与原油一样的问题,即原油量大找不到地方存放,黄金单位价值非常高,迄今人类已开采出的所有黄金(约20万吨)如果都堆在一起,大约只需要边长20多米的立方体,如果堆在英国温布尔顿网球场中央,高度只有10米。但市场上黄金ETF、期货合约的投机性交易量早已远超实物黄金。

触及1800后黄金陷入调整

7月8日,现货黄金自2011年9月以来首次突破1800美元/盎司,令黄金从2020年初至今涨幅达20%。

今年3月中旬,由于“美元荒”来袭,对冲基金等众多机构抛售黄金换取美元流动性,一度导致黄金跌至1500美元/盎司以下。不过,3月下旬以来,投资者出于分散投资的目的而再次买入黄金等避险资产,并以此来对冲全球经济衰退的风险。随着美联储持续扩表近3万亿美元,金价更是持续上升,美股也收复了近85%的跌幅。

“不过,如今的1800是一个重要关口,金价最终能否突破此前1902的历史高位,取决于是否有足够多的买盘令其在当前价位企稳。”中银国际大宗商品策略主管傅晓对记者表示。

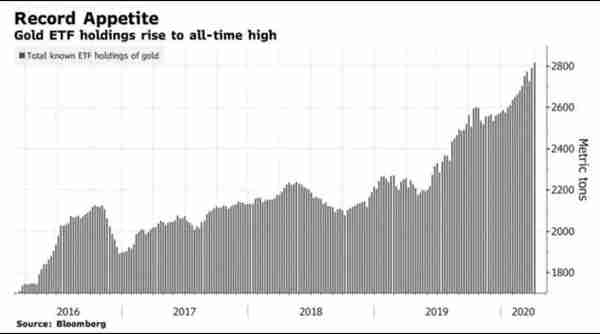

傅晓称,目前黄金的中银国际仓位指数(净头寸/未平仓量的相对数值)为3.5,低于历史极值5,表明黄金净多头仍有上升空间。近期金价上涨的主要推动力来自美国和欧洲的宏观基金、资管公司和私人投资者。宏观基金和资管公司已经构建好了黄金净多头以便追求收益率并实现投资多样化,而个人投资者增加了以现货为抵押的黄金ETF持有量,更多是为了对冲风险。

不过,当前市场投机性较重。吴臻称,现货黄金多次测试1800美元关口,7月13日亚盘期间最高到达1810美元/盎司。欧盘时段再度下跌,至日内最低点1793.99美元/盎司。现货黄金最终收跌0.24%于1798.84美元/盎司。“昨日短期空头应当是获利近百点离场,价格目前依然在周EMA(指数移动平均线)上方,并且市场报价稳定,没出现价格急涨急跌,因此没有充分依据判断已转为整体空头。目前市场短线投机情绪重,但如果是中长空头布局,1800以上依然是良好价位。”

早前,全球央行大幅扩表支撑了黄金攀升,但近期“收水”的迹象引发市场担忧。最新数据显示,美联储上周的资产负债表缩减了880亿美元。

“其中460亿美元是货币互换,‘美元荒’缓解后,市场对美联储的美元互换需求下降。不过,美联储上周还是从金融体系抽走了420亿美元的流动性。此前一周,美联储从金融体系抽走了240亿美元,打击了金价,市场也怀疑美联储是否在未雨绸缪地收回一些流动性,毕竟部分经济指标开始触底回升。”吴臻称。

黄金投机需求远超实物需求

除了黄金短期面临风险,“新债王”所提及的长期根本性风险也不容忽视。

对于大多数人而言,伦敦市场是黄金的现货市场,纽约市场是黄金的期货市场。但伦敦市场真的在交易实物黄金吗?纽约黄金期货市场的合约,交割日真有大量的黄金现货交割吗?答案是否定的。

数据也显示,在整个人类历史上,估计仅不到20万吨黄金被开采出来,其中约10万吨以珠宝首饰的形式存在,约3.5万吨是作为全球央行的储备存在,剔除央行储备,市场上交易的黄金量仅6万吨左右。但仅伦敦场外市场一年的黄金交易量就高达160万吨。更重要的是,几乎所有交易都是通过未分配账户进行,没有实物清算,只是记账,具体这些交易背后有多少实物黄金支撑是个未知数。

不过,也有观点认为,像担心原油那样担心纸黄金是杞人忧天。的确,纸黄金的运作在正常情况下没有问题,但如今资金不断流入黄金ETF、推高其所谓的实物持仓量,这可能埋下长期隐患。

数据显示,目前全球已经上市的黄金ETF中绝大多数都为实物支持商品ETF,比如全球规模最大的黄金ETF——SPDR Gold Trust(GLD),以及国内目前已上市的黄金ETF,均属实物支持商品ETF。但是,以GLD为例,该信托明确告诉投资者,GLD代表信托的权益,投资者是信托的股东,而不是黄金的持有人。因此,GLD代表对黄金的书面权利,而不是实际拥有黄金。而黄金ETF也不用担心客户挤兑实物黄金,因为客户本来就不可能“提现”。

全球黄金ETF持仓创历史新高。来源:彭博

“实际上,黄金市场中‘金融基本面’对价格的影响已经超过了实际供给基本面。”傅晓称,超低利率环境、经济衰退风险、地缘政治冲突以及全球疫情反复或加剧可能在未来几个月推动金价继续走高,并接近或超过2000美元/盎司。不过潜在风险仍然存在——由于目前市场的反弹主要由投机性资金推动,而投机性资金可能很快离场,因此这意味着当看涨情绪消退时,金价将回调。另外,若股市再度出现急剧下跌的情况,溢出效应则很可能波及黄金。